Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология и педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Рефераты по сексологии

Рефераты по информатике программированию

Краткое содержание произведений

Реферат: Роль бюджетной политики в совершенствовании межбюджетных отношений в Российской Федерации

Реферат: Роль бюджетной политики в совершенствовании межбюджетных отношений в Российской Федерации

СодержаниеВведение.. 3

Глава 1. Бюджетная политика как элемент государственного регулирования. 7

1.1 Развитие межбюджетных отношений при переходе к рыночной экономике 7

1.2 Бюджетный федерализм: проблемы и перспективы. 14

1.3 Общие принципы проведения бюджетной политики в европейских странах. 25

Глава 2. Бюджетная политика и российские регионы: экономическая ситуация. 35

2.1 Экономические условия, сложившиеся в России. 35

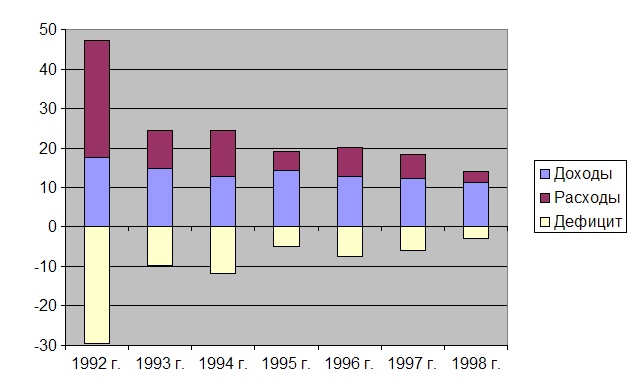

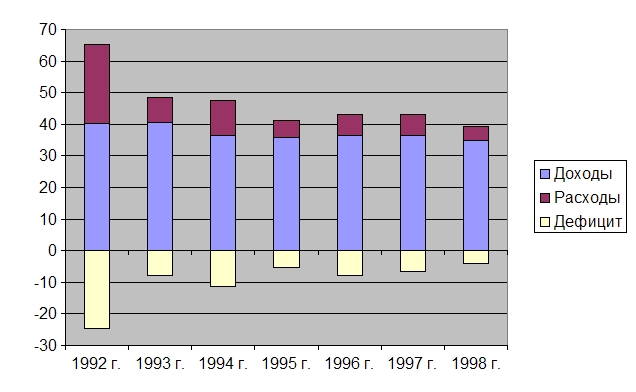

2.2 Анализ исполнения доходной и расходной частей бюджета государства 45

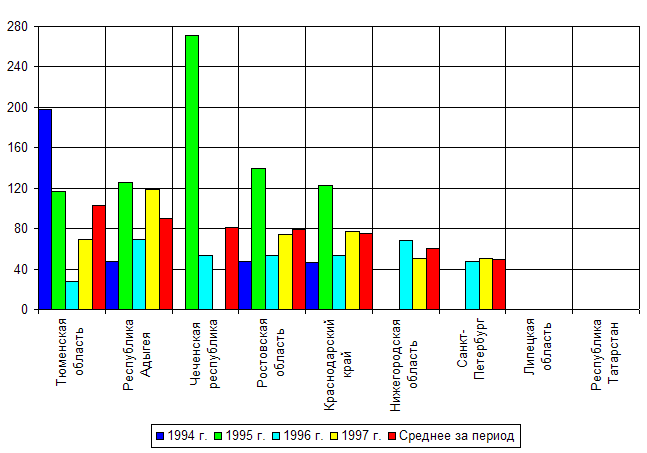

2.3 Существующие методики финансовой помощи регионам. 52

Глава 3. Пути и методы совершенствования бюджетной политики и межбюджетных отношений в условиях рыночной экономики. 64

3.1 Основные направления бюджетной политики в России. 64

3.2 Реформирвание межбюджетных отношений – важнейшее направление формирования эффективной экономики. 71

Заключение. 75

Библиография. 80

Приложения …………………………………………………………………………84

Введение

Несмотря на некоторые улучшения в финансово-экономическом положении в стране и увеличение средств, поступающих из федерального бюджета в бюджеты субъектов Российской федерации, проблема межбюджетных отношений продолжает оставаться исключительно актуальной. Отношения федерального центра с регионами обострились. Поэтому в сложившейся ситуации представляется важным получить на вопрос: насколько проводимая федеральным правительством политика в области помощи регионам эффективна, способствует «выравниванию» бюджетных расходов, стимулирует регионы к «зарабатыванию» средств.

В методике, утвержденной правительством и принятой для расчета доли регионов в фонде финансовой поддержки (ФФПР) на 1999 год, записано, что «средства ФФПР (трансферты) распределяются таким образом, чтобы довести приведенные к сопоставимым условиям среднедушевые бюджетные доходы субъектов Российской Федерации, имеющих право на получение трансфертов, до одного и того же, максимально возможного при планируемом объеме ФФПР уровня. При этом используется индекс бюджетных расходов (ИБР), который показывает, насколько больше необходимо затратить бюджетных средств (в расчете на душу населения) в данном регионе по сравнению с минимальными по Российской Федерации затратами для обеспечения одного и того же уровня финансирования бюджетных расходов».

Основной принцип, используемый при определении перечислений из федерального бюджета, – выравнивание подушевых бюджетных расходов. Однако трансферты – не единственный источник средств, поступающих в регионы из федерального бюджета. Средства перечисляются через ссуды, субсидии, прямое финансирование отдельных направлений деятельности (через отраслевые министерства). Таким образом, общий объем перераспределяемых средств достигает значительных размеров, а для некоторых регионов средства, получаемые из вышестоящих бюджетов, составляют до половины их бюджетных доходов.

Потоки средств, направляемые в регионы из федерального бюджета, затрудняют ответ на вопрос о финансовом состоянии самого региона. Если предположить, что никаких финансовых вливаний нет, то финансовое состояние региона может быть оценено по тому, сколько собственных доходов имеет бюджет. Собственные доходы – это налоговые и неналоговые поступления в региональные бюджеты без дополнительных поступлений извне. В увеличении этой части доходов региональных бюджетов должно быть заинтересовано и федеральное и региональное правительства. Именно величина собственных доходов начнет являться тем показателем, который в большей степени может характеризовать финансовое благополучие региона.

Финансовая поддержка из федерального бюджета должна, как уже отмечалось, выравнивать удельные бюджетные расходы, то есть подтягивать бедные регионы по уровню расходов к среднероссийскому уровню. Очевидно, что такое выравнивание не должно резко улучшать финансового положения одних регионов (по отношению к другим), так как в этом случае у региона исчезает стимул к зарабатыванию средств. Не должно выравнивание приводить и к ухудшению положения региона (относительно других регионов), так как это снизит стимулы увеличения собственных доходов, что недопустимо.

Сравнение регионов, ранжированных по собственным доходам, с ранжированием по расходам выявляет некоторые закономерности. Для большинства регионов дополнительные средства практически ничего не меняют в расстановке регионов относительно друг друга (особенно для регионов первых двух двадцаток). Неожиданности начинаются с регионов со средним и низким уровнем бюджетных расходов на душу населения. Регионы, имеющие самые низкие собственные доходы, Кабардино-Балкария, Республика Алтай, Еврейская АО, Республика Тыва, Усть-Ордынский Бурятский АО, Республика Адыгея, Республика Бурятия, резко улучшают свое положение. Так, например, удельные расходы в Кабардино-Балкарии практически равны расходам в Свердловской области, Республике Алтай – в Московской области, Республике Тыва – в Новгородской области. Причем продвижение вверх в рейтинге «по расходам» самых «незарабатывающих» регионов не может быть объяснено тем, что из-за природных условий в этих регионах индекс бюджетных расходов выше. Вместе с тем, перемещение этих регионов из замыкающих в центральную часть приводит к тому, что замыкающими (регионами с самыми низкими удельными расходами) становятся такие регионы, как Тамбовская, Брянская, Пензенская области.

Таким образом, при всей сложности и запутанности трансфертной политики и политики федеральной поддержки регионов, на первый план, видимо, выходят сугубо политические факторы, а вопросы «выравнивания» отодвигаются на второй план (все республики Северного Кавказа резко улучшают свое положение). Все это приводит к ухудшению положения ряда регионов, которые способны зарабатывать.

Очевидно, что существующая система федеральной поддержки регионов не стимулирует регионы к зарабатыванию средств. Следовательно, необходимо переходить при распределении средств федерального бюджета от принципа «выравнивания расходов» к принципам «стимулирования получения собственных доходов».

В связи с растущей необходимостью реформирования системы межбюджетных отношений особую важность приобретает изучение роли бюджетной политики в данном процессе.

Главной целью работы является изучение влияния проводимой бюджетной политики на отношения между бюджетами всех уровней.

Для достижения данной цели были поставлены следующие задачи:

· рассмотреть сложившуюся экономическую ситуацию в России;

· провести анализ исполнения государственного бюджета;

· рассмотреть методики оказания финансовой помощи регионам;

· указать возможные направления совершенствования бюджетной политики и межбюдетных отношений.

Теоретической и методологической основой исследования послужили законодательные и нормативные документы государственных органов Российской Федерации в области финансовых и экономических отношений, данных Министерства финансов РФ, Министерства экономики РФ, статистические данные, материалы монографических работ и текущих публикаций.

Глава 1. Бюджетная политика как элемент государственного регулирования1.1 Развитие межбюджетных отношений при переходе к рыночной экономике

В настоящее время в новую фазу вступила реформа межбюджетных отношений на базе создания сбалансированной системы прав и ответственности органов государственной власти РФ, её субъектов и органов местного самоуправления.

Среди мер по преодолению бюджетного кризиса особое место занимает упорядочение межбюджетных отношений.

Острой и трудноразрешимой проблемой остается оптимизация многоуровневой бюджетной системы, которая объединяет федеральный бюджет, бюджеты 89 субъектов Федерации и местные бюджеты (городские, сельские, районные и т.п.).

На практике отношения между федеральным бюджетом и бюджетами субъектов Федерации, а также между последними и местными (городскими, районными) бюджетами расплывчаты и неустойчивы. Противоречия возникают постоянно, никто толком не знает, какой уровень власти отвечает за расходование налогов на те или иные цели. Бюджетная система слишком сложна и запутанна.

До 1994 г. нормативы отчислений по основным налогам, оставляемым территориям, назначались "в индивидуальном порядке". Предпосылки для перехода от индивидуального согласования объемов финансовой помощи субъектам Федерации к единым правилам распределения ее на формализованной основе были созданы в 1994 г., когда был организован Фонд финансовой поддержки регионов (ФФПР) и стали использоваться трансферты. Тем самым была заложена ныне действующая в России система межбюджетных отношений.

Однако субъективный характер бюджетной политики преодолеть так и не удалось. Среди причин называют неустраненную возможность нецелевого использования трансфертов; обилие федеральных программ типа северного завоза и необеспеченных расходов в бюджетах регионов, покрываемых центром; использование в качестве точки отсчета бюджетных расходов дореформенного 1991 г. с последующим доведением их до года, принимаемого за базовый по доходам.

Система межбюджетных отношений имеет и другие недостатки. В частности, трансферты из ФФПР определяются с учетом текущих расходов и почти не влияют на территориальное перераспределение государственных инвестиций. Расходные полномочия для каждого уровня бюджетной системы не в полной мере обоснованы и закреплены. Отсутствует комплексный подход к выравниванию социально-экономического развития регионов с учетом целевых федеральных программ. Региональные власти не заинтересованы в увеличении налогового потенциала и росте собственных бюджетных доходов. Недостаточна нормативная база для обоснования потребностей в бюджетных расходах. Все это не способствует сокращению дотационности бюджетов субъектов, снижению встречных финансовых потоков.

Взаимодействие между центром и регионами в сфере межбюджетных отношений с каждым годом становится все более жестким, потому что усугубляется диспропорция между растущими расходными полномочиями субъектов Федерации и неизменным долевым объемом доходных источников. В последние годы снижается удельный вес налогов, переданных в федеральный бюджет. В 1994 г. он составил 37,9%, в 1995 г. - 46,5, в 1996 г. - 48,6, в 1997 г. - 44,4, в первом полугодии 1998 г. - 42,1%. Одновременно сокращались поступления из федерального бюджета в территориальные бюджеты по всем направлениям межбюджетных расчетов (возмещение передачи социальной сферы и жилья, северный завоз, реализация региональных программ и др.).

Из-за спада производства резко сократились база налогообложения и доходы бюджетов всех уровней. Расходы бюджетной системы (социальные гарантии, правоохранительная деятельность, управление и т.п.) становятся непосильными для слабеющей экономики. Но политические, социальные и иные соображения не позволяют прекратить финансирование государственных расходов, не покрываемых доходами. Региональные власти используют любые возможности для получения финансовой поддержки из федеральной казны.[1]

Интерес усиливается тем, что финансовая поддержка, как правило, поступает "живыми" деньгами и позволяет выдать зарплату и сделать иные социальные платежи, которые не реализовать в товарной, зачетной и денежно-суррогатной формах. Это тем более важно, что в условиях обострившегося хронического недофинансирования и задержек в исполнении бюджетов активно использовались неденежные формы зачетов. Так, в 1996 г. доля неденежных поступлений в налоговых доходах федерального бюджета составила 38,5%, в 1997 г. - 15,4, в 1998 г. - 12,4% (было объявлено о полном прекращении с 1 января 1998 г. практики налоговых зачетов, но в связи с бюджетным кризисом с июня взаимозачеты возобновились).

Таким образом, формирование системы межбюджетных отношений является на сегодняшний день необходимым и крайне современным шагом. Концепцией реформирования межбюджетных отношений в Российской Федерации на 1999 г. и на период до 2000 г., утвержденной Постановлением Правительством РФ 23.04.1998 г. (далее по тексту «Концепцией»), предусмотрен целый комплекс необходимых мероприятий. Программа стабилизации экономики и финансов также содержит подробный перечень мер по упорядочению межбюджетных отношений, в числе которых:

· утверждение новой методики распределения финансовой поддержки регионов, устраняющей субъективизм и обеспечивающей эффективное выравнивание бюджетной обеспеченности регионов, стимулирующей увеличение сбора налогов;

· инвентаризация и жесткое регулирование региональных заимствований, обеспечивающее их целевой и эффективный характер;

· обеспечение прозрачности региональных бюджетов;

· отмена взаимозачетов по бюджетам субъектов Федерации;

· заключение договоров субъектов РФ об обслуживании в органах Федерального казначейства и проведение через них денег по оплате за энергию и газ региональных бюджетополучателей;

· консолидация в региональные бюджеты внебюджетных фондов, стимулирование собственных налоговых усилий через увязку объемов полученных трансфертов из ФФПР;

· обусловленность представляемых трансфертов, в том числе отказ от предоставления трансфертов регионам, использующим зачеты, накапливающим задолженность по заработной плате работникам бюджетных организаций;

· особый порядок отношений с высокодотационными регионами, включающий жесткие правила контроля за разработкой, утверждением и исполнением их бюджетов;

· введение механизма внешнего финансового управления для регионов, находящихся в состоянии финансового кризиса;

· создание Фонда региональных финансов для стимулирования усилий по оздоровлению региональных финансов.

Следует также отметить, что принятие нового Бюджетного кодекса РФ названо данной Программой в числе условий для преодоления финансового кризиса (БК РФ входит в состав предложенного Правительством антикризисного пакета нормативных актов) и, несомненно, имеет огромное значение для нормализации бюджетных отношений в Российской Федерации.[2]

В Концепции расходные полномочия распределены между бюджетами.

Исключительно из федерального бюджета финансируются расходы на федеральные органы государственной власти, федеральную судебную систему и международную деятельность в общефедеральных интересах; на оборону, безопасность государства и конверсию; на фундаментальные исследования и научно-технический прогресс; на государственную поддержку атомной энергетики, железнодорожного, воздушного и морского транспорта; на содержание учреждений в федеральной собственности или ведении федеральных органов государственной власти; на обслуживание и погашение государственного долга РФ; на компенсацию внебюджетным фондам выплаты пенсий и пособий, финансируемых из федерального бюджета; на пополнение государственных запасов драгоценных металлов и драгоценных камней, государственного материального резерва; на реализацию решений федеральных органов, приведших к увеличению расходов или уменьшению доходов бюджетов других уровней; на осуществление государственных полномочий, передаваемых на другие уровни власти; на проведение выборов и референдумов РФ; на федеральные инвестиционные программы; на финансовую поддержку субъектов Федерации и др.

Исключительно из бюджетов субъектов Федерации финансируются расходы на органы государственной власти и управления субъектов Федерации; на формирование их собственности; на международные и внешнеэкономические связи; на предприятия и организации, находящиеся в ведении органов государственной власти субъектов РФ; на дорожную сеть регионального значения; на средства массовой информации субъектов РФ; на обслуживание и погашение долга субъектов; на проведение выборов и референдумов на их территории; на региональные целевые программы; на финансовую помощь местным бюджетам; на осуществление государственных полномочий, передаваемых на муниципальный уровень; на компенсацию дополнительных расходов, возникших в результате принятия органами власти субъектов РФ решений, которые повлекли увеличение бюджетных расходов или уменьшение доходов местных бюджетов, и др.

Исключительно из бюджетов муниципальных образований финансируются расходы на органы местного самоуправления; на формирование муниципальной собственности и управление ею; на учреждения образования, здравоохранения, культуры, физкультуры и спорта, СМИ, находящихся в муниципальной собственности или ведении органов местного самоуправления; на муниципальные органы охраны общественного порядка; на муниципальное жилищно-коммунальное хозяйство; на муниципальное дорожное строительство и содержание дорог местного значения; на благоустройство и озеленение территории, утилизацию и переработку бытовых отходов; на содержание мест захоронения, находящихся в ведении муниципальных органов; на транспортное обслуживание населения и муниципальных учреждений; на целевые программы, принимаемые органами местного самоуправления; на обслуживание и погашение муниципального долга; на целевое дотирование населения; на проведение муниципальных выборов и местных референдумов и др.

Совместно из федерального бюджета, бюджетов субъектов Федерации и муниципальных образований финансируются расходы на государственную поддержку отраслей промышленности (кроме атомной энергетики), строительства и строительной индустрии, сельского хозяйства, автомобильного и речного транспорта, связи и дорожного хозяйства, метрополитенов; на правоохранительную деятельность и противопожарную безопасность; на научно-исследовательские, опытно-конструкторские и проектно-исследовательские работы, обеспечивающие научно-технический прогресс; на социальную защиту населения; на охрану окружающей среды, охрану и воспроизводство природных ресурсов; на предупреждение и ликвидацию последствий чрезвычайных ситуаций и стихийных бедствий; на рыночную инфраструктуру; на развитие федеративных и национальных отношений; на средства массовой информации; на финансовую помощь другим бюджетам и т.д.

В 1998 г. проведена инвентаризация расходных полномочий федерального, регионального и местных бюджетов и регламентирующих их нормативных правовых актов. Согласно Концепции по результатам этой работы в 1999 г. в федеральном законодательстве, а также в договорах и соглашениях с субъектами Федерации должно быть конкретизировано разграничение расходов и бюджетной ответственности органов власти и управления разных уровней. Субъектам РФ рекомендовано, опираясь на федеральное законодательство и соглашения с федеральными органами государственной власти законодательно закрепить расходы за их бюджетами и бюджетами муниципальных образований.

Налоговые доходы следующим образом разграничены в Концепции между бюджетами разных уровней:

· федеральные налоги - налог на добавленную стоимость, налог на прибыль (доход), налог на доход от капитала, подоходный налог с физических лиц, акцизы на минеральное сырье и на отдельные товары и услуги, таможенная пошлина, налог на дополнительный доход от добычи углеводородов, налог за пользование недрами, сбор за право пользования объектами животного мира, водными, биологическими ресурсами, водный и лесной налоги, налог на воспроизводство минерально-сырьевой базы, экологический налог, государственная пошлина, федеральные лицензионные сборы. Кроме того, федеральным законодательством могут вводиться специальные налоговые режимы в виде вмененного налога, единого налога на предпринимателей, применяющих упрощенную систему налогообложения, учета и отчетности, единого налога на сельхозпредприятия;

· региональные налоги (их вправе вводить субъекты Федерации на своей территории) - налог на имущество предприятий и организаций, дорожный и транспортный налоги, налог с продаж, налог на игорный бизнес, региональные лицензионные сборы, налог на недвижимость, заменяющий налог на имущество предприятий и организаций, налог на имущество физических лиц и земельный налог. В федеральном законодательстве предусмотрены нормы, обеспечивающие зачисление основной части поступлений от конкретного налога в местные бюджеты, а также право органов местного самоуправления определять (в пределах законодательно установленных ограничений) налогооблагаемую базу, налоговые ставки и льготы;

· местные налоги (их вправе вводить органы местного самоуправления на территории муниципального образования) - земельный налог, налог на имущество физических лиц, налог на наследование и дарение, налог на рекламу, местные лицензионные сборы.

Поступления от отдельных федеральных налогов должны распределяться между федеральным бюджетом и бюджетами субъектов Федерации по единым базовым нормативам, закрепленным в федеральном законодательстве не менее чем на 3 года. Аналогичный срок предусмотрен и для распределения поступлений от федеральных и региональных налогов между бюджетами субъектов Федерации и местными бюджетами на основе базовых (минимальных) нормативов, закрепленных за бюджетами муниципальных образований.

1.2 Бюджетный федерализм: проблемы и перспективы.

Развитие демократических принципов в государственном устройстве и управлении, происходящее в последние годы в России, сделало обязательным компонентом системы государственного управления органы местного самоуправления, наделенные народом управленческими и финансово-бюджетными правами. Резко возросла и продолжает расти роль территориальных финансов в общегосударственной финансовой системе. Соответственно, возрастает и роль местных бюджетов. Величина местных финансов растет во многих странах: они становятся превалирующей частью финансовых ресурсов государства.

Но здесь же возникает множество проблем. Как осуществить справедливое распределение доходов и расходов между бюджетами различных уровней? Как определить приоритетность целей бюджетного регулирования, проводимого на одном из уровней? И главное - как добиться одинаковой направленности бюджетной политики всех уровней?

Одной из основных характеристик федеративного государства является соответствие базовых направлений экономической политики как в действиях федерального правительства, так и в действиях правительств субъектов Федерации. Другими словами, если, например, действия центра направлены на сокращение государственных расходов, то и вся региональная политика должна быть направлена на стимулирование сокращения расходов на уровне субъектов федеративного государства. Но добиться такой сбалансированности, особенно в российских кризисных условиях, - задача более чем непростая. Необходимо найти единственно верный компромисс между подлинно рыночными федеративными тенденциями и стремлением к централизации в условиях глубокого кризиса. Тем не менее именно в становлении новых межбюджетных отношений, основанных на принципах бюджетного федерализма, - ключ к успеху проводимых преобразований, именно это - важнейшее условие создания в России истинно рыночного бюджетного устройства.[3]

Важной проблемой развития бюджетного устройства Российской Федерации является пересмотр сложившихся отношений между бюджетами различных уровней. Будучи федеральным государством с трехуровневой бюджетной системой, для России чрезвычайно актуальна проблема построения бюджетного устройства, основанного на принципах бюджетного федерализма, под которым понимается система налогово-бюджетных взаимоотношений органов власти и управления различных уровней на всех стадиях бюджетного процесса, основанная на следующих основных принципах:

· самостоятельность бюджетов разных уровней (закрепление за каждым уровнем власти и управления собственных источников доходов, право самостоятельно определять направления их расходования, недопустимость изъятия дополнительных доходов и неиспользованных или дополнительно полученных средств в вышестоящие бюджеты, право на компенсацию расходов, возникающих в результате решений, принятых вышестоящими органами власти и управления, право предоставления налоговых и иных льгот только за счет собственных доходов и т. д.);

· законодательное разграничение бюджетной ответственности и расходных полномочий между федеральными, региональными и местными органами власти и управления;

· соответствие финансовых ресурсов органов власти и управления выполняемым ими функциям (обеспечение вертикального и горизонтального выравнивания доходов нижестоящих бюджетов);

· нормативно-расчетные (формализованные) методы регулирования межбюджетных отношений и предоставления финансовой помощи;

· наличие специальных процедур предотвращения и разрешения конфликтов между различными уровнями власти и управления, достижение взаимосогласованных решений по вопросам налогово-бюджетной политики.

Конкретные же воплощения концепции бюджетного федерализма опираются на определенное сочетание двух взаимодополняющих тенденций: конкуренции между региональными органами на “рынке” социальных услуг, с одной стороны, и выравнивания условий этой конкуренции и обеспечения на всей территории страны общенациональных минимальных стандартов - с другой.

Таким образом, бюджетный федерализм есть одно из сложнейших направлений экономических реформ, охватывающих область экономических, финансовых и политических отношений. Наша страна делает еще только первые шаги к становлению подлинно федеративных отношений между бюджетами различных уровней. Тем не менее основы к их формированию уже заложены и в развитии бюджетного федерализма достигнуты положительные результаты, хотя, несомненно, существует еще и немало проблем.

Специфика бюджетного федерализма в современной России состоит в том, что реформирование межбюджетных отношений происходит в сложных условиях переходного периода, когда еще не действуют в полную силу присущие рыночной экономике и демократическому государству механизмы. Как показывает мировой опыт, в кризисные периоды часто возникает соблазн централизовать экономическую и политическую власти.

Действительно, в условиях унитарной бюджетной системы центральное правительство, видимо, имело бы меньше ограничений в проведении жесткой политики финансовой стабилизации. Однако в современных условиях России усиление централизации бюджетно-налоговой системы затруднено.

Рассмотрим развитие бюджетно-налогового федерализма в РФ. Начало в конце 1991 г. экономических и политических реформ послужило толчком трансформации отношений между различными уровнями бюджетной системы Российской Федерации. Принятые бывшим Верховным Советом РСФСР законы «Об основах бюджетного устройства и бюджетного процесса в РСФСР» и «Об основах налоговой системы в РСФСР» при всех их недостатках внесли в правовое пространство России основополагающие принципы бюджетного федерализма.

Однако в условиях острого политического и экономического кризиса начального этапа переходного периода эволюция межбюджетных взаимоотношений вышла за рамки законодательного регулирования и происходила в значительной степени стихийно, под влиянием политической конъюнктуры, конфликтов и компромиссов между федеральными и региональными политическими властями и элитами.[4]

Как показывает опыт постсоциалистических стран, децентрализация бюджетной системы является общей тенденцией начального этапа переходного периода. В России слабая управляемость этим процессом, отсутствие целостной концепции бюджетных реформ, уступки федерального центра давлению со стороны региональных властей привели к усилению дисбаланса между уровнями бюджетной системы. Лидеры «парада суверенитетов» (Татарстан, Башкортостан, Карелия, Якутия и др.), постоянно нарушавшие в той или иной степени федеральное бюджетное законодательство, явочным порядком установили особые бюджетные отношения с Федерацией. Большинство же субъектов федерации были вынуждены полагаться на закулисные переговоры и сделки по обеспечению благоприятных для себя нормативов отчислений от общефедеральных налогов и покрывающих дефицит их бюджетов централизованных дотаций, бюджетных ссуд, льготных кредитов, инвестиций и т.п. При этом края и области, как правило, имели значительно меньше возможностей для давления на федеральные власти по сравнению с республиками, хотя и уступающими им по финансово-экономическому потенциалу, но имеющими более высокий политический статус.

Такое положение было неустойчивым и побуждало отдельные регионы время от времени предпринимать попытки улучшить свое положение в бюджетной иерархии путем «самореспубликанизации», предъявления ультиматумов федеральным властям, принятия решений о приостановке налоговых отчислений в федеральный бюджет (кризис августа ¾ сентября 1993 г.) и т.п. Высокая степень политизации и непредсказуемость межбюджетных отношений крайне негативно сказывались на состоянии бюджетной системы н ограничивали возможности федерального правительства в проведении реформ, достижении финансовой стабилизации и сборе налогов.

Период стихийной децентрализации бюджетной системы России завершился к концу 1993 г. Относительная стабилизация политической ситуации и укрепление позиций федерального центра позволили в 1994 г. провести давно назревшую реформу межбюджетных отношений. Региональные органы власти и управления получили право устанавливать ставку налога на прибыль предприятий и организаций, поступающего в их бюджеты; были сделаны шаги по установлению единых пропорций разделения основных федеральных налогов между уровнями бюджетной системы; внедрены нормативно-расчетные методы распределения федеральной помощи (трансфертов) регионам на основе объективных критериев и формул; создан фонд финансовой поддержки субъектов федерации. Тем самым было положено начало формированию российской модели бюджетного федерализма.

Результаты проведенной реформы оказались неоднозначными. Самый тревожный итог 1994 г. состоит в том, что не удалось добиться реального выравнивания положения субъектов федерации в бюджетной системе. Для четырех республик (Карелия, Татарстан, Башкортостан, Якутия) был, по существу, легализован особый режим взаимоотношений с федеральным бюджетом. Подписание договоров о разграничении полномочий (а в их составе ¾ бюджетных соглашений) с Татарстаном и Башкортостаном дало определенный фискальный эффект: во втором полугодии 1994 г. с территории этих республик началось поступление налогов в федеральный бюджет. Однако долгосрочные последствия политической «амнистии» субъектов федерации, откровенно нарушавших в течение последних двух-трех лет федеральное налогово-бюджетное законодательство, могут оказаться крайне негативными.

Менее 5% общей суммы налогов поступило в федеральный бюджет с территории Карелии, получившей налоговый «кредит» от федеральных властей. Единственным субъектом федерации (не считая Чечни), с территории которого в 1994 г. в федеральный бюджет не поступило ни рубля налогов, оставалась Республика Саха (Якутия). По минимальным оценкам, только прямые налоговые потери Федерации по этим четырем привилегированным республикам составили не менее 2 трлн. руб., или 2,3% доходов федерального бюджета.

Происходило распространение особых бюджетных режимов по территории страны: отдельной строкой федерального бюджета выделено финансирование программы развития Республики Коми, создана зона экономического благоприятствования на территории Ингушетии, начат бюджетный эксперимент в Тульской области.

Федеральные власти не имели надежной базы для оценки реальных потребностей регионов в финансовых ресурсах, что вело к завышению органами власти и управления субъектов федерации потребности в федеральной помощи, сокрытию собственных доходов в разного рода внебюджетных фондах и коммерческих структурах.

Неурегулированность разделения предметов ведения и полномочий между органами власти различных уровней, отсутствие стабильной нормативно-законодательной базы, неопределенность в динамике пропорций распределения доходов и расходов между уровнями бюджетной системы ¾ все это продолжает сдерживать процесс становления российской модели бюджетного федерализма, который до сих пор происходит в экспериментальном режиме и в правовых рамках ежегодного Закона о федеральном бюджете, а не целостного налогово-бюджетного законодательства.

Таким образом, развитие российской модели бюджетно-налогового федерализма должно обеспечить адаптацию сложившегося механизма межбюджетных отношений к достижению основной цели экономической политики ¾ финансовой стабилизации.

В Российской Федерации заложена конституционная модель бюджетного федерализма, так как именно Конституция определяет такие общие принципы бюджетной системы, как разграниченность и самостоятельность бюджетов всех уровней. Особым звеном в конституционной модели бюджетного федерализма являются совместные бюджетные и налоговые полномочия Федерации и ее субъектов. С одной стороны, они взаимно ограничивают полномочия центра и регионов, а с другой - устанавливают их взаимосвязь и взаимозависимость, определяя единство бюджетной и налоговой системы. По Конституции действует три системы налогообложения, однако не предусматривается также и полное отделение бюджетов и налоговых систем: ведь Федерация и ее субъекты совместно ведают экономической, налоговой базой в виде государственной собственности, земли, недр, водных и других природных ресурсов. Предусмотрены также федеральные фонды регионального развития; следовательно, возникают межбюджетные связи и взаимодействие налоговых систем.[5]

Таким образом, конституционные основы формирования эффективной модели бюджетного федерализма существуют. Тем не менее реальная его сущность значительно сложнее и представляет собой взаимодействие экономических и политических интересов властных уровней и структур государства, направленных на формирование, присвоение, распоряжение и использование денежных ресурсов общества посредством системы налогов, платежей, сборов и системы бюджетных ассигнований и расходов. Именно в рамках данной системы заключен процесс финансового обращения внутри самого государства, выражающийся в специфических финансовых кругооборотах бюджетных денежных ресурсов между их источниками (юридическими и физическими лицами), органами власти и субъектами присвоения ресурсов.

Принято разделять бюджетный федерализм на две сферы: внутреннюю и внешнюю. Внутренняя сфера выполняет функции централизации, распределения и перераспределения бюджетных средств между уровнями государственной власти. Внешняя же сфера выражает конечную предназначенность бюджетных отношений, осуществляя “обслуживание” государством общества. При этом чем оно получается дешевле, тем эффективнее система бюджетного федерализма.

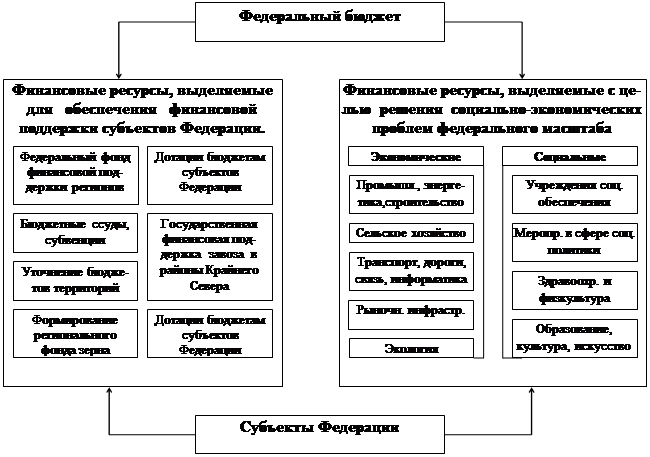

Одной из центральных проблем бюджетного федерализма является бюджетное выравнивание, которое подразделяется на вертикальное и горизонтальное (эти понятия пришли к нам из зарубежной практики). Вертикальное выравнивание - это процесс достижения баланса между объемом обязательств каждого уровня власти по расходам с потенциалом его доходных ресурсов (налоговых поступлений). На вышестоящий уровень накладываются обязательства: в случае, если потенциальные возможности по обеспечению доходной части на нижестоящем уровне недостаточны для финансирования возложенных на него функций, центральное правительство обязано предоставить этому региональному или местному органу власти недостающие бюджетные ресурсы. Центральное правительство, обладая гораздо большими, чем любой регион, возможностями экономического регулирования и объемами налоговых поступлений, должно компенсировать дисбаланс региональных бюджетов за счет средств, аккумулированных на уровне федерального бюджета. Вертикальное выравнивание непременно должно сочетаться с горизонтальным, означающим пропорциональное распределение налогов и дотаций между субъектами Федерации для устранения неравенства в возможностях различных территорий, вызванных территориальным фактором. Таким образом, получается, что к расходам федерального бюджета на решение социально-экономических задач федерального масштаба добавляются еще и расходы на достижение сбалансированности бюджетной системы (см. Рис. 1.1)

Рис. 1.1 Направленность расходов федерального бюджета.

Если говорить упрощенно, то система бюджетного выравнивания определяет такое взаимодействие между федеральным бюджетом и субъектами федерации, которое позволяет любому гражданину, проживающему в России, получать определенный уровень государственных услуг, независимо от того, на территории какого региона он проживает.

В России оба направления бюджетного выравнивания сопряжены с огромными трудностями. Задача горизонтального выравнивания становится здесь сложна, как ни в одной другой стране мира, поскольку решение задачи обеспечения каждому гарантированных государством услуг связано с большими различиями в экономическом положении тех или иных регионов, с различным уровнем затрат и большой дифференциацией бюджетных возможностей региональных и местных органов власти. Существенное воздействие на обеспечение каждому социальных стандартов, гарантированных государством, оказывают рыночные процессы и продолжающийся экономический кризис, заставляющий предприятия отказываться от социальных затрат и сокращать численность работников, которые обращаются за защитой к государству. Эти факторы породили ряд факторов, которые наряду с естественными географическими должны непременно учитываться при организации горизонтального выравнивания бюджетной обеспеченности. Это и дифференциация населения по уровню денежных доходов, и существенные региональные различия в прожиточном минимуме, и разный уровень цен. Все это значительно усложняет и без того непростую задачу бюджетного выравнивания.

Организация вертикального бюджетного регулирования также сопряжена со значительными трудностями. На сегодняшний день в ее основу положены такие принципы, которые в определенной мере стимулируют субъекты Федерации к повышению дефицита своего бюджета. Яркий тому пример - существующая методика распределения средств Федерального фонда финансовой поддержки регионов (трансфертов). Первая его часть направляется в адрес так называемых “нуждающихся” регионов, вторая - в адрес “особо нуждающихся”. “Нуждающимся” считается регион, среднедушевые доходы которого ниже, чем в среднем по России, “особо нуждающимся” - регион, бюджетные расходы которого выше его доходов, то есть бюджет с дефицитом. Таким образом, перерасход средств региональных бюджетов на основе данной методики будет автоматически покрыт из федерального бюджета. Естественным результатом этого является то, что стремление федерального Правительства снизить дефицит бюджета наталкивается на экономически обусловленное противостояние регионов.

Таким образом, очевиден тот факт, что для нормального развития системы бюджетного федерализма способы и приемы бюджетного выравнивания нуждаются в серьезных переменах. Отрадно в этой связи заметить, что в настоящее время уже разработан новый проект методики распределения ФФПР, более полно учитывающий как природно-географические, так и социально-экономические особенности регионов.

Тем не менее само по себе бюджетное выравнивание не является решающим признаком бюджетного федерализма, ибо может иметь место и в унитарном государстве. Оно, таким образом, лишь по форме выражает отношения бюджетного федерализма, а по своей сущности выступает как объективно необходимый способ функционирования единого государства, единой финансовой и экономической системы общества. Оно объединяет федеративное государство, его народы, его граждан.

В настоящее время судьба бюджетного федерализма в России зависит не столько от той или иной его модели, сколько от способности государства как единого целого преодолеть разрушительный экономический кризис, спад производства, осуществить переход в масштабах страны к иной рыночной стратегии финансовой стабилизации. Нельзя допустить ситуации, когда развитие бюджетного федерализма само превратится в фактор усиления экономического и политического кризиса: еще более ослабит федеральный бюджет, вместо борьбы за оздоровление реального сектора экономики активизирует борьбу за дележ федеральных налогов, приведет к кризису общероссийского рынка ценных бумаг из-за конкуренции федеральных и региональных государственных облигаций, заблокирует усилия центра в проведении единой эмиссионной, кредитной и процентной политики и политики сокращения бюджетного дефицита. Бюджетный федерализм необходимо все более осознанно сближать с общей макроэкономической политикой рыночных реформ. Решение проблем бюджетного федерализма в конечном итоге позволит стабилизировать российскую государственность, повысить управляемость и объективность нашей рыночной экономической системы.

1.3 Общие принципы проведения бюджетной политики в европейских странах.

Ускорение интеграционных процессов в Европе обусловило распространение общих принципов проведения бюджетной политики, в первую очередь, в отношении бюджетного дефицита и государственного долга. Тем не менее, в бюджетных системах, формировавшихся в течение длительного времени в соответствии с национальными особенностями и традициями, продолжают сохраняться существенные различия по структуре государственных расходов, уровню бюджетных доходов, типам действующих налогов и способам их взимания.

В последние десятилетия характерной чертой эволюции бюджетных систем практически всех развитых стран стал неуклонный рост государственных расходов. Специфика европейских стран состоит в том, что уровень национального дохода, перераспределяемого посредством государственного бюджета, остается максимальным на протяжении длительного периода времени.

![]()

Рис. 1.2 Доля государственных расходов, % от ВВП

Государственные расходы в европейских странах, увеличившись в среднем с 34,5% ВВП в 1970 г. до 46,6% в 1997 г., в настоящее время значительно превышают аналогичные показатели по США и Японии - 34% и 35% ВВП, соответственно. Тем не менее, следует отметить, что доля бюджетных расходов в ВВП в европейских странах колеблется в довольно широких пределах. Так, максимальный уровень государственных расходов и, соответственно, доходов, характерен для скандинавских стран, в первую очередь, Швеции, где государственный бюджет аккумулирует более 60% ВВП, и Дании - около 55%. Минимальные значения характерны для таких стран как Исландия (36,6% ВВП) и Ирландия (35%), причем последняя явилась исключением из общего правила - государственные расходы здесь снизились с 48,2% ВВП в 1980 г. до 35,1% ВВП в 1997 г., и, по прогнозам, в 1999 г. должны составить 32,2%. Среди ведущих европейских стран наименьший уровень государственных расходов отмечается в Великобритании - 41% ВВП. Бюджетные расходы в Германии и Франции составляют соответственно 48% и 54% ВВП.[6]

Что касается структуры госраходов, то в европейских странах, как и в Японии, около трети общего объема госрасходов приходится на социальное обеспечение, а в США - около четверти. Характерно, что в Великобритании, Ирландии и Исландии доля социальных расходов в бюджете находится на самом низком уровне среди всех развитых стран - 13,4%, 11,9%, 11,1%, соответственно.

Наиболее острой для европейских стран проблемой является высокий уровень безработицы, обусловленный, согласно распространенному мнению, чрезмерным налоговым бременем. В Европе в среднем налоги составляют около 40% ВВП, а уровень безработицы достигает 10%, при этом в США и Японии, где налоговое бремя не превышает 30% ВВП, безработица почти в два раза ниже.

Основными источниками формирования доходных статей бюджетов развитых стран являются налоги на доходы (личный подоходный налог и налог на корпорации), взносы на социальное страхование и потребительские налоги (НДС и акцизы). В большинстве европейских стран максимальные поступления в бюджет обеспечивают личные подоходные налоги, при этом в Дании за счет этого налога формируется более половины всех налоговых поступлений.

Налоги на прибыль корпораций составляют значительно меньшую, по сравнению с личными подоходными налогами, долю государственных доходов. Европейские страны можно разделить на три группы, в зависимости от действующих в них систем налогообложения прибыли, различающихся по способам налогообложения распределяемой и нераспределяемой долей.

1) В Нидерландах, Швеции, Швейцарии, Люксембурге и Испании, действует классическая система, в соответствии с которой распределяемая и нераспределяемая части прибыли облагаются по единой ставке, что приводит к двойному налогообложению дохода (эта система также распространена в США, Австралии и Новой Зеландии).

2) В Великобритании, Франции, Канаде, Бельгии, Дании, Ирландии, Италии применяется так называемая система условного начисления, при которой ко всей прибыли применяется единая ставка налога, но при выплате дивидендов уплаченная компанией доля налога акционерам компенсируется. В настоящее время эта система подвергается серьезной критике, поскольку, с одной стороны, предоставляет возможности для манипуляций с акциями и дивидендами, с другой, - создает препятствия для деятельности ТНК.

3) В Австрии, Финляндии, Греции и Норвегии распределяемая и нераспределяемая части прибыли облагаются по различным ставкам. Аналогичная система используется в Японии.

Германию сложно отнести к какой-либо группе, поскольку здесь применяется комбинированная система: ставки налога на распределяемую и нераспределяемую части прибыли различные, но при этом конечные акционеры получают компенсацию при распределении дивидендов.

Доля поступлений от взносов на социальное страхование существенно различается по странам. Они являются основным источником доходов во Франции, Германии, Испании и Австрии, а в Дании и Исландии, напротив, занимают незначительное место. Их низкая доля в Дании компенсируется поступлениями от налогов на доходы, а в Исландии возмещается потребительскими налогами.

Значительную часть государственных доходов во всех странах формируют косвенные налоги - НДС и акцизы. Этот вид налогов доминирует в Исландии, Ирландии и Португалии. Высокая роль налога на добавленную стоимость, действующего во всех странах ЕС, является отличительной чертой европейских налоговых систем.

В целом европейские страны могут быть разделены на три группы в зависимости от степени использования бюджетной политики в качестве инструмента регулирования национальной экономики. Ограниченная жесткими критериями политики бюджетная политика в зоне евро не обладает достаточной гибкостью для эффективной корректировки экономического цикла. В Великобритании, Швеции и Дании, занявших выжидательную позицию по отношению к введению единой валюты, в условиях мирового спада можно ожидать перехода к более активной бюджетной политике. В странах, не входящих в ЕС, роль бюджетной политики как инструмента макроэкономического регулирования возрастает по мере увеличения зависимости национальной денежной политики от политики ЕЦБ.

В условиях фиксированного валютного курса и единой денежной политики, проводимой в рамках ЭВС, бюджетная политика остается единственным инструментом экономического регулирования национальной экономики, однако ее антициклическое использование крайне жестко ограничено пактом стабильности. Превышение 3%-ного уровня бюджетного дефицита допускается лишь в случае 2%-ного спада, что само по себе является событием уникальным - ничего подобного ни одна крупная европейская экономика не испытывала на протяжении последних 20 лет. При этом даже меньший спад может вызвать резкий рост безработицы.

На жестких бюджетных ограничениях настаивала Германия, опасения которой были вызваны возможностью неконтролируемого роста государственных заимствований в отдельных странах после введения единой валюты из-за отсутствия реакции со стороны финансового рынка в виде повышения процентных ставок в условиях единой валюты. В результате проведение стимулирующей бюджетной политики и использование встроенных стабилизаторов в условиях экономического спада в ряде стран становится невозможным. В противном случае они могут оказаться перед угрозой штрафных санкций.

Снижение бюджетного дефицита на 0,2 процентных пункта - до 2,3% ВВП - не было достигнуто методами дискреционной бюджетной политикой, а явилось следствием циклического подъема. Необходимо отметить, что в отличие от 1996-97 гг., когда сокращение бюджетного дефицита достигалось в большей степени за счет увеличения государственных доходов, в 1999 г. произошло некоторое сжатие доходной части при опережающем снижении расходов, главным образом, процентных платежей. Последнее было обусловлено удлинением дюрации государственных ценных бумаг, что можно рассматривать в качестве положительного фактора. Тем не менее, уровень государственного долга, который уменьшился по сравнению с 1997 г. на 1,5 процентных пункта, все еще значительно превышает установленный показатель, составляя 73,8% ВВП. Что касается структуры государственных доходов, то здесь снижение произошло, главным образом, за счет взносов на социальное страхование.

В теории государственных финансов под бюджетной конвергенцией подразумевается целенаправленное снижение структурных бюджетных дисбалансов, обеспечивающее сокращение бюджетного дефицита в долгосрочном периоде. Результатом бюджетной консолидации, достигаемой за счет преимущественного сокращения расходов (за исключением расходов на государственные инвестиции) по сравнению с увеличением налогов, являются не только долговременные улучшения финансовых показателей, но и стимулирование производства.

![]()

Рис. 1.3 Сальдо государственных бюджетов стран, вступивших в ЭВС (1991-1998), % ВВП

![]()

Рис. 1.4 Сальдо государственных бюджетов стран, вступивших в ЭВС (1991-1998), % ВВП

Целью бюджетной политики 1993-98 гг. в ЕС было достижение установленных Маастрихтским договором количественных показателей, в связи с чем в ряде стран ее характер может оказаться непродолжительным. Это может негативно отразиться на странах с высоким структурным дефицитом, таких как Бельгия, Италия, Португалия, где сокращение бюджетного дефицита произошло, в первую очередь, за счет существенного роста налоговых поступлений (в Португалии дополнительным фактором стало резкое снижение доходности по государственным ценным бумагам вследствие падения инфляции с 12% в 1991 г. до 2,2% в 1998 г.), а также Испании, добившейся бюджетной консолидации за счет снижения государственных инвестиций.[7]

Принимая во внимание, что основные экономические проблемы в Европе - высокая безработица и медленный рост - в значительной степени обусловлены чрезмерными налогами, жестким регулированием и высокими, но недостаточно эффективными расходами, представляется, что проводимая бюджетная консолидация консервирует структурные диспропорции. Направленная на достижение бездефицитных бюджетов в странах евро, она рассматривается, в первую очередь, как фактор обеспечения эффективности кредитно-денежной политики и не учитывает различий в бюджетных структурах и экономическом развитии. Для обеспечения эффективной бюджетной политики необходима, во-первых, бюджетная гармонизация как налоговой, так и расходной частей, что является весьма длительным процессом, и, во-вторых, высокая степень корреляции экономических циклов. В сложившейся к настоящему времени ситуации задача бюджетной политики в рамках ЭВС вступает в противоречие с задачами обеспечения стабильного экономического роста и сокращения безработицы в отдельных странах.

Введение единой европейской валюты с 1 января 1999 г., знаменовавшее собой новый этап развития международной валютной системы, обозначило целый ряд проблем в сфере кредитно-денежной и бюджетной политики, проводимой в рамках ЭВС. Произошедшие на фоне мировых финансовых потрясений стабилизация обменных валютных курсов и политика процентных ставок продемонстрировали высокую степень интеграции европейских стран и их готовность к проведению единой валютной и кредитно-денежной политики. Тем не менее, ЭВС едва ли подходит под определение "оптимальной валютной зоны", не удовлетворяя в полной мере ни одному из традиционных критериев: асимметричное воздействие схожих экономических шоков на различные страны и ограниченная мобильность рабочей силы вследствие сохраняющихся культурных и языковых барьеров являются потенциальными источниками экономических и финансовых проблем в Евроленде.

Фиксирование валютных курсов и создание ЕЦБ позволило застраховать ЭВС от валютных спекуляций, аналогичных тем, которые вызвали кризис механизма обменных курсов в 1992 г., однако фактически лишило страны таких инструментов макроэкономического регулирования, как национальная валютная и денежная политика. Это не имело бы существенного значения при высокой степени корреляции экономических циклов в разных странах и схожем механизме воздействия единой денежной политики на экономику каждой из входящих в ЭВС стран. Однако ни первое, ни второе условия не выполняются: несмотря на высокую степень интегрированности Германии, Франции и стран Бенилюкса, риск асинхронизации экономических циклов в зоне евро в целом достаточно высок, при этом различия в денежных системах, выражающиеся, в частности, в объемах кредитования и степени реакции экономических агентов на изменение процентной ставки, обусловливают специфику воздействия единой денежной политики на экономику отдельных стран.

Отметим потенциальные источники возникновения негативных тенденций в экономической политике. Во-первых, жесткая финансовая политика, проводившаяся накануне введения евро, может смениться ее чрезмерным ослаблением, а это, в свою очередь, может не только оказать инфляционное давление на экономику и привести к росту процентных ставок, но и стать источником экономической и политической напряженности в зоне евро. Во-вторых, благоприятное в целом для европейской экономики смягчение кредитно-денежной политики не учитывает экономической конъюнктуры в таких странах, как Ирландия, Португалия, Испания, что может угрожать синхронизации экономических циклов.

Необходимо отметить, что поворот в бюджетной стратегии в 1998 г. (снижение дефицита без увеличения доходной части) свидетельствует об усилении прагматизма и попытках более активного использования бюджетной политики в условиях замедления темпов экономического роста. Так, в бюджетах на 1999 г., базирующихся в значительной степени на допущении устойчивого экономического роста и низких процентных ставок, в краткосрочной перспективе предусматривались меры, направленные на расширение агрегированного спроса и повышение занятости.

Следует подчеркнуть, что использование кредитно-денежной политики как основного инструмента макроэкономического регулирования в ЭВС осложняется ее циклической асимметрией, которая может быть усилена асимметричной реакцией ЕЦБ на изменение экономической конъюнктуры: можно ожидать более быстрой реакции (повышения ставок) при возникновении инфляционного давления, чем (снижения ставок) при замедлении темпов роста. В связи с этим новый импульс может получить проблема независимости ЕЦБ. Возможны попытки усиления политического давления на банк, появление требований о согласовании денежной политики с задачами обеспечения экономического роста и повышения занятости.

Вопрос о независимости центробанка не сводится к необходимости законодательного изменения его статуса и введению каких-либо форм политического контроля над денежной политикой, а может быть решен путем формирования противовеса ЕЦБ. Таким противовесом может стать группа министров финансов, т.н. Евро-11, в существующем виде неформального совета или в качестве официального органа в случае законодательного подтверждения его статуса.

Снижение процентных ставок и значительное обесценение евро в первой половине 1999 г. можно рассматривать как попытку решения экономических проблем наднациональными методами регулирования. В дальнейшем одним из направлений совершенствования механизма наднационального регулирования может стать развитие системы межгосударственных трансфертов, целью которой будет сглаживание и синхронизация циклических колебаний в странах ЭВС. Другой важной задачей в сфере бюджетной политики останется гармонизация бюджетных систем, в первую очередь - по налогам. Логичным завершением эволюции национальных бюджетных систем в рамках ЭВС станет установления контроля над бюджетной политикой.

Глава 2. Бюджетная политика и российские регионы: экономическая ситуация2.1 Экономические условия, сложившиеся в России.

Советская система централизованного планирования основывалась на физических показателях затрат и выпуска, и деньги играли в этой системе строго ограниченную роль, представляя собой немногим больше, чем простая расчетная единица. Но в любой стране с рыночной экономикой деньги находятся непосредственно в центре как средство, уравновешивающее спрос и предложение, средство сбережения и главный критерий инвестиционных решений. В условиях централизованного планирования серьезное значение имел неформальный обмен товарами по бартеру, роль которого возрастала в восьмидесятые годы в связи с "ослаблением контроля за финансовой политикой и государственного контроля над ценами (подавленная инфляция), подорвавшим использование рубля в качестве средства обмена". В то же время произошло формальное закрепление бартера в качестве встречной (компенсационной) торговли в большом объеме коммерческих операций, что явилось более широким и наглядным отражением физической основы самой плановой системы.

Исторически, таким образом, кажется логичным, что денежное обращение и использование должно возрастать по мере того, как рыночная экономика приходит на смену централизованному планированию, вытесняя постепенно бартер и другие формы неденежного обращения. На деле произошло обратное. Реальное значение широкого показателя денежной массы M2 (наличность в обращении плюс основная часть банковских депозитов) только за 1992 год упало почти на 80 % и, хотя и более медленно, продолжает снижаться. Этот показатель снизился с 47,1 % российского валового внутреннего продукта по оценкам 1991 года до 11,6 % (значительно упавшего) ВВП в 1995 году. Мало есть еще в мире стран, где отношение M2:ВВП давало бы столь низкую цифру, почти все эти государства или сами являются бывшими советскими республиками, подвергавшимися тем же социально-экономическим воздействиям и влияниям, что и Россия, или это наиболее нестабильные и беднейшие страны Третьего мира. Даже отношение M2:ВВП , равное в 1991 году 47,1 % , было ниже, чем обычно бывает в странах с развитой рыночной экономикой.

Одна из самых отрицательных черт российской экономики в конце девяностых годов – это тяжелая нехватка ликвидности на всех уровнях. Бартер перестал быть средством, используемым от случая к случаю, и стал нормальным (а иногда даже и единственным) способом ведения деловых операций, причем многие налоги также выплачиваются в натуральной форме, региональные государственные органы предлагают или принимают векселя (кредитовые авизо) для урегулирования платежей по счетам частного сектора, а пенсии и заработная плата как в государственном, так и частном секторе могут не выплачиваться целыми месяцами.

Еще один парадокс, кроме демонетизации экономики на фоне развития рыночных отношений. Во время развала СССР в 1991 году, важной чертой его экономики был так называемый "избыток денежной массы", связанный с долговременной практикой государственного управления повышать заработную плату в денежном выражении больше, чем планово определяемое предложение потребительских товаров. В то же время цены на большинство товаров административным путем удерживались на постоянном уровне. Это приводило к тому, что в карманах у населения скапливались лишние деньги, что подавляло, а не поглощало инфляционное давление. По утверждению ОЭСР (ОECD) это отсутствие жесткости в финансовой политике дополнительно стимулировало в то время рост бартера. Избыток денежной массы в основном был в форме наличных денег, кредитов по международным стандартам предоставлялось очень мало, по той простой причине, что кредит в нормальном смысле слова практически и не существовал в условиях централизованного планирования. Избыток наличности в то время уже рассматривался как серьезная проблема, чреватая значительным инфляционным риском, и именно по этой причине критики экономических реформ 1992 года были против любой неожиданной либерализации цен. Сам избыток наличности растаял в результате высокой инфляции 1992-93 гг., последовавшей непосредственно за либерализацией цен.[8]

Нехватка денег, сопровождавшая либерализацию цен и инфляцию в середине девяностых годов создала для многих компаний тяжелые проблемы ликвидности и, в конечном счете, привела к их разорению, но очень редко обанкротившиеся компании ликвидировались. Вместо этого кредиторы начали соглашаться на задержки платежей и не настаивали на немедленных расчетах. Это быстро стало распространенным явлением в экономике и распространилось не только на суммы, которые компании задолжали своим поставщикам, но и на неплатежи компаний своим служащим и государству, а также государственных органов всех уровней своим служащим, получателям пенсий и других социальных выплат и пособий и другим уровням государственного управления.

Неплатежи и неплатежеспособные предприятия не были исторгнуты из экономики посредством юридических процедур и ликвидаций. Можно указать две причины подобной терпимости к неплатежам и неплатежеспособности, при которой такая ситуация оказывается предпочтительнее ликвидации:

В стране, только недавно ушедшей от централизованного планирования, не сложилось еще корпоративной культуры, при которой руководители предприятий требуют соблюдения контрактов, а владельцы компаний - прибыли на капитал. Главная цель бизнеса осознается как продолжение производства. Законодательные и судебные органы, ответственные за арбитраж и процедуру банкротства, еще не развиты (и остаются неразвитыми по сей день), так что обращение в подобные организации не только чуждо экономической культуре но и вообще нецелесообразно.

Производственные предприятия имели (и часто имеют и сейчас) гораздо более широкие социальные обязательства, чем это принято в странах, где экономика уже давно основана на частной собственности. Они обеспечивают своих работников жильем, отвечают за образование их детей, за охрану их здоровья и развлечения. Таким образом, банкротство фирмы повлечет за собой больше непосредственных социальных последствий, чем в других странах. Пока нет другой сложившейся системы, предоставляющей все это, у убыточных компаний есть сильный аргумент против ликвидации, а у местных органов власти есть веское основание их субсидировать. Сходная ситуация возникает в сельских районах с крупными хозяйствами и в многочисленных больших и малых городах, построенных вокруг единичных градообразующих предприятий. Вместо того, чтобы выпускать из рук такие субсидии, стоило бы превратить их в стимулы к инвестициям, постепенно ужесточая условия их предоставления. Социальные потребности будут по-прежнему удовлетворяться, а “мягкие” бюджетные ограничения существующей системы субсидирования без всяких условий будут постепенно становиться все более жесткими.

Даже до августовского кризиса 1998 года государственная политика отбивала у предприятий всякую охоту пользоваться банками, строго запрещая развитие финансового посредничества не только в области финансирования капиталовложений и оборотного капитала, но даже для урегулирования обычных платежей. Связано это главным образом с ролью, которую банки вынуждены были играть, помогая правительству в сборе налогов.[9]

Иногда утверждается, что важным стимулом бартера является попытка уклонения от уплаты налогов. Сторонники этой гипотезы говорят, что компании предпочитают использовать бартер, а не деньги, поскольку стоимостью, обозначаемой в бартерной сделке, легче манипулировать в счетах. Это в свою очередь связано с распространенным отрицательным отношением к налогообложению, которое также приводит к ведению двух групп счетов: правильных счетов для конфиденциального использования и официальных для представления в государственные органы, где сводятся к минимуму налоговые и прочие обязательства.

Почти универсальное сокращение российской экономики в 90-е годы привело к созданию особой атмосферы, без учета которой нельзя понять внутренние споры о налогах и бюджетах.

Органы государственной власти, как и коммерческие предприятия, склонны в этой ситуации к оборонительным действиям. Поскольку источники бюджетных доходов сокращаются, а обязательства по бюджетным расходам сохраняются, государственные органы каждого уровня стремятся удержать у себя столько ресурсов, сколько возможно. С этим связаны попытки федерального правительства в начале 90-х годов переложить социальные расходы на региональные и субрегиональные органы власти, не обеспечивая соответствующих (доходных) трансфертов, и требования, предъявляемые с 1993 года региональными органами государственного управления о пересмотре бюджетных отношений с центральной властью, направленные на сокращение исходящих трансфертов и увеличение поступающих. Такой подход определяет политику везде, но при таком быстром сокращении ресурсов борьба становиться особенно острой.

Пытаясь профинансировать свои расходы из сокращающихся (и все более демонетизирующихся) доходов, региональные властные структуры, как и федеральное правительство, стремились сократить недостаток финансовых средств путем заимствований. К 1998 году 71 из 89 субъектов Федерации выпустили облигации, чтобы получить деньги. Но также как финансовый кризис вынудил федеральное правительство заявить о дефолте по своим долговым обязательствам в августе 1998 года, к концу октября того же года поступили сообщения, что 50 регионов не смогли выкупить часть или все свои внутренние облигации.

Экономический спад по-разному повлиял на различные секторы экономики, и регионы страны по-разному почувствовали его на себе, что частично отражает их специализацию по отношению к секторам экономики.

Как и во всех пост-коммунистических государствах, произошел относительный сдвиг от товаров к услугам, причем добавленная стоимость в товарном производстве упала почти на 50 % между 1990 и 1999 годами, а в производстве услуг - лишь на 22 %. За тот же период доля услуг в ВВП возросла с 32,6 % до 48,5 %. Произошел взлет некоторых видов услуг, таких как финансовые. Относительный рост услуг в значительной мере концентрировался в крупных городах, особенно в Москве, что стало одним из факторов растущего неравенства между этими городами и остальной страной.

Одним из наиболее пострадавших секторов стал аграрный, в значительной степени в связи с серьезными неблагоприятными изменениями денежных условий торговли с остальными секторами экономики. В промышленности картина менее однородная, производство продукции военного назначения составляла в 1998 году одну седьмую показателя 1991 года, объем производства обрабатывающей промышленности сократился более чем наполовину, а объем производства добывающей промышленности – на одну треть. Однако, производство природного газа составило 98 % от показателя 1989 года (в то же время, угледобывающая промышленность оказалась в числе наиболее пострадавших секторов). Таким образом, кумулятивный спад по регионам в период с 1990 по 1998 год составил от 15 % до 87 %.[10]

В гражданских отраслях промышленности относительная эффективность в большой степени определялась спросом на выпускаемую продукцию в международной торговле. Производители продукции (в основном углеводородов, но также и металлов, и некоторых минералов, например, алмазов), которые могли экспортировать большую часть произведенного на мировые рынки, оказались в целом наиболее жизнестойкими, хотя положение с цветными металлами и продуктами химической промышленности резко изменилось после того, как резкое реальное повышение курса рубля в 1994-95 годах повлияло на их относительную стоимость. На производство в сельском хозяйстве и обрабатывающей промышленности, особенно производство потребительских товаров, оказала разрушительное влияние стремительная либерализация режима импорта в 1992-93 годах и последовавшее за ней повышение стоимости рубля в 1994-95 годах. Это не дало российским производителям достаточно времени для того, чтобы увеличить производительность и повысить качество своей продукции, в то же время лишив их ценовых преимуществ, когда рубль оправился после сильного занижения курса, произошедшего в начале 90-х годов.

Дальнейший и очень наглядный контраст в производственной эффективности наблюдается между более крупными предприятиями, на которых валовой объем продукции упал в период с 1991 по 1998 год более чем наполовину, и мелкими фирмами, и совместными предприятиями, где этот показатель вырос за этот же срок более чем на треть.

Несмотря на то, что имели место разнонаправленные тенденции (например, автомобильная промышленность развивалась более успешно, чем производство хозяйственных товаров и пищевых продуктов), можно следующим образом определить воздействие широких секторальных изменений эффективности на регионы. Лучше всего смогли пережить резкий экономический спад большие города (в особенности Москва), где произошла наибольшая концентрация услуг и малых промышленных компаний, а также регионы, где добываются полезные ископаемые, в особенности нефть и газ. Положение регионов, опирающихся на гражданскую обрабатывающую промышленность было похуже, но самый резкий спад произошел в регионах, где экономическое положение зависело главным образом от сельского хозяйства или оборонной промышленности. Многие регионы испытали противоречивые влияния, так например, военное производство было важной составной частью экономики больших городов, таких как Москва, Нижний Новгород и Самара, которые в то же время получили выгоду от других, более успешных секторов. В целом экономический спад меньше сказался в тех регионах, где расположены крупнейшие города страны или добывающая промышленность. Таким образом, дифференциация по секторам стала важным фактором быстрого углубления уже существующего неравенства, поскольку большие города уже были относительно более благополучными. Население же многих нефте-, газо- и сырьедобывающих регионов, которое сможет участвовать в использовании новых источников доходов, часто довольно невелико. Аграрные же регионы и до кризиса большей частью входили в число беднейших и наименее развитых в России.

Дифференциация экономического уровня непосредственно отразилась на состоянии бюджетов 89 регионов России. Небольшое количество регионов, из которых поступают бюджетные перечисления в центр, - это либо регионы, где находятся большие города, либо это территории с малой плотностью населения, экспортирующие полезные ископаемые, в то же время регионы, наиболее зависимые от трансфертов из центра, - это аграрные и наименее промышленно развитые районы.

Неуплата налогов и связанные с ней сложности финансирования государственных бюджетов всех уровней часто считается самой большой проблемой российской экономики. Проблема эта серьезна, но, конечно, она лишь симптом более глубоких несовершенств. То, что ее представляют как главную проблему, возможно связано с тенденцией, особенно во влиятельных кругах за рубежом, рассматривать экономику главным образом с точки зрения государственной администрации, специализирующейся на макроэкономике. Эта позиция выгодна не только для правительства, но и для могущественных организаций, таких как Международный валютный фонд, связанный с центральными органами управления и Центральным Банком, и играющими макроэкономическую роль. Для других участников экономической деятельности, главная проблема представляется совершенно по-иному: например, для предпринимателя проблема заключается в хищнической природе самой налоговой системы или в неспособности государства обеспечить достаточные выгоды обществу, чтобы оправдать налоговые требования. В то же время попытки государства исправить положение со сбором налогов, например путем конфискации вкладов в частных банках или принудительной приостановки операций с банковскими счетами, могут невольно привести к другим более глубоким проблемам в экономике, как было показано выше.

В качестве предложения общего характера, скажем, что эффективная налоговая система в любом обществе может иметь одну из двух основ. Первая – это с трудом достигнутый общественный договор, в котором граждане видят личную или общественную выгоду от соблюдения своих налоговых обязательств. Они охотно платят налоги, чтобы быть уверенными в общественной безопасности, защите собственности или договоров, образовании для своих детей, здравоохранении, пособиях для нуждающихся, и многом-многом другом. Альтернативной базой является некая форма принуждения.

Прямая уплата налогов отдельными гражданами и частными организациями была снова введена в России только с переходом к рыночной экономике. До этого времени государственные сборы у отдельных лиц осуществлялись скрыто путем изъятия из доходов до их выплаты. Взимание налогов с частных предприятий тоже было новшеством, поскольку до этого времени большинство частных предприятий было незаконными (подпольными). В такой ситуации налогообложение надо было вводить очень осторожно. Это особенно важно, если, как это было в России в начале 90-х годов, взаимное доверие между государством и гражданами невелико. Недостаток доверия к государству был наследием сурового коммунистического правления, но также и долговременной традицией еще с царских времен. В конце концов, именно это привело к революции в 1917 году.

В таких условиях стоит подумать, какие выгоды, с точки зрения отдельного гражданина, он получил от государства с тех пор, как начались рыночные реформы. Результаты такого раздумья вряд ли будут оптимистичными. Некоторые наиболее элементарные обязанности государства, такие как оплата труда собственных работников или распределение пенсий и пособий своевременно и в должном количестве, часто не выполнялись. Наблюдался всплеск коррупции и преступности, от которых многие граждане не чувствуют себя достаточно защищенными.

Непрекращающийся общий экономический спад в России и связанные с ним проблемы, такие, как демонетизация, бесконечно усложняют эту задачу. Существует вполне понятное давление, имеющее целью изменить и ввести новую систему минимальных социальных нормативов, которые должны соблюдать местные бюджеты. Неуклонный спад социального обеспечения – серьезный источник общественного разочарования и недовольства. Однако пока идет постоянное сокращение имеющихся финансовых ресурсов, любая попытка найти новые устойчивые нормативы поставит власти в положение собаки, пытающейся поймать свой хвост. Как это ни неприятно, разумнее отложить любые решения о социальных нормативах до прекращения экономического кризиса, которое даст возможность определить объем имеющихся источников средств.

С той же целью крайне важно направить бюджетную систему, включая межбюджетные отношения между уровнями государственного управления, на стимулирование экономического развития и срочно устранить всякого рода давление, препятствующее росту и развитию. Кроме давления системы бюджетных трансфертов (особенно на местные государственные органы), в этом отношении следует обратить внимание на сложность налогообложения малого бизнеса и методы, применяемые налоговой полицией. Важной частью региональной политики в целом были бы стимулирующие инвестиции, налогово-бюджетные меры, которые поощряли бы регионы, где наблюдается наиболее развитое предпринимательство и самый большой экономический рост. В настоящее время нежелательно облагать налогами вновь созданные ресурсы, чтобы перераспределять их в более экономические отсталые регионы, даже в интересах преодоления социально-экономических асимметрий.

В ближайшем будущем важнейшая задача – остановить экономический спад в России. Экономика должна вырваться из порочного круга на верный путь развития и экономического роста. Одна из проблем, которую необходимо для этого решить, это проблема демонетизации. Это невозможно без решения необычайно сложных вопросов общей экономической политики. Но трудно будет развить хоть какую-нибудь эффективную систему бюджетного федерализма, пока эти проблемы не решены и не обеспечен экономический рост.

2.2 Анализ исполнения доходной и расходной частей бюджета государства

Государственный бюджет, являясь основным финансовым планом государства, главным средством аккумулирования финансовых средств, дает политической власти реальную возможность осуществления властных полномочий, дает государству реальную экономическую и политическую власть. С одной стороны, бюджет, являясь всего лишь комплексом документов, разрабатываемых одной ветвью власти и утверждаемых другой, выполняет довольно утилитарную функцию - фиксирует избранный государством стиль осуществления управления страной. Бюджет по отношению к осуществляемой властью экономической политике является производным продуктом, он полностью зависит от избранного варианта развития общества и самостоятельной роли не играет.

Однако именно бюджет, показывая размеры необходимых государству финансовых ресурсов и реально имеющихся резервов, определяет налоговый климат страны, именно бюджет, фиксируя конкретные направления расходования средств, процентное соотношение расходов по отраслям и территориям, является конкретным выражением экономической политики государства. Через бюджет происходит перераспределение национального дохода и внутреннего валового продукта. Бюджет выступает инструментом регулирования и стимулирования экономики, инвестиционной активности, повышения эффективности производства, именно через бюджет осуществляется социальная политика.

Таким образом, бюджет, объединяя в себе основные финансовые категории (налоги, государственный кредит, государственные расходы), является ведущим звеном финансовой системы любого государства и играет как важную экономическую, так и политическую роль в любом современном обществе.

Доходы бюджета складываются преимущественно из налогов на физических и юридических лиц, внешнеторговых пошлин и других аналогичных источников, а также из выручки от приватизации государственных предприятий и дивидендов от находящихся в государственной собственности акций приватизированных предприятий (пока этот важнейший источник практически не используется).

За годы реформ налоговые доходы государства резко сократились, что связано с сокращением налогооблагаемой базы из-за спада производства, с начатой в 1992 г. и не доведенной до конца налоговой реформой, низким внутренним спросом, уходом бизнеса в теневую экономику, массовыми уклонениями от уплаты налогов. Россия вот уже лет пять похожа на латиноамериканскую страну по структуре распределения доходов населения. На 20% россиян приходится 47% доходов. Причем эти 20% не платят налогов с трех четвертей своих доходов, чего как раз и не хватает для исполнения государством социальных обязательств.[11]

Таблица 2.2.1

Годовой прирост недоимок в бюджет (без внебюджетных фондов), % ВВП

|

Таблица 2.2.2