Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология и педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Рефераты по сексологии

Рефераты по информатике программированию

Краткое содержание произведений

Реферат: Мировой рынок золота

Реферат: Мировой рынок золота

содержание

¦ 1.РЫНОК ДРАГОЦЕННЫХ МЕТТАЛОВ И ДРАГОЦЕННЫХ КАМНЕЙ....................................... 3

1.1.РЫНОК ЗОЛОТА....................................................................................................................................................... 4

¦2.ВИДЫ ОПЕРАЦИЙ С ЗОЛОТОМ....................................................................................................................... 6

2.1БАНКОВСКИЕ ОПЕРАЦИИ................................................................................................................................... 6

2.1.1 Спекулятивные операции............................................................................................................................. 8

2.2 БИРЖЕВЫЕ ОПЕРАЦИИ...................................................................................................................................... 10

¦3. ПОЛОЖЕНИЕ НА МИРОВОМ РЫНКЕ ЗОЛОТА..................................................................................... 14

3.1 РАЗВИТИЕ МИРОВОГО ФИНАНСОВОГО РЫНКА ЗОЛОТА.................................................................. 15

3.2.ФАКТОРЫ , ВЛИЯЮЩИЕ НА МИРОВОЙ ФИНАНСОВЫЙ РЫНОК ЗОЛОТА................................... 16

3.2.1 спрос и предложение.................................................................................................................................... 16

3.2.2сезонность........................................................................................................................................................ 17

3.2.3государственные запасы золота............................................................................................................... 17

3.2.4добыча................................................................................................................................................................ 18

¦4. РОССИЯ -1998 ГОД. РАЗВИТИЕ БАНКОВСКОГО РЫНКА ЗОЛОТА : ПРОБЛЕМЫ , РЕШЕНИЯ 21

4.1ЭКСПОРТ ЗОЛОТА................................................................................................................................................. 21

¦ВЫВОДЫ....................................................................................................................................................................... 24

ПРИЛОЖЕНИЕ................................................................................................................................................................ 24

ЛИТЕРАТУРА.................................................................................................................................................................. 28

¦ 1.РЫНОК ДРАГОЦЕННЫХ МЕТТАЛОВ И ДРАГОЦЕННЫХ КАМНЕЙХарактерной чертой развития рыночных отношений в Российской Федерации за последние несколько лет является быстрое развитие финансового рынка и всех его звеньев в полном объёме .

Финансовый рынок -это сфера реализации финансовых активов и отношений между участниками сделок с этими активами .

Финансовые активы представляют собой денежные средства и инвестиционные ценности ,служащие инструментом образования этих средств.

Финансовый актив -это рыночный товар. Отличительной особенностью финансового актива как рыночного товара ,является его высокая ликвидность . Это создаёт условия для спекулятивных операций и для игры на рынке .

Современный финансовый рынок РФ представляет собой семиблочную систему относительно самостоятельных звеньев. Звено -это рынок определённой группы однородных финансовых активов. К таким звеньям финансового рынка относятся денежный рынок, рынок ссудных капиталов ,рынок недвижимости ,валютный рынок , рынок драгоценных металлов.

Рынок драгоценных металлов можно определить как сферу экономических отношений между участниками сделок с драгоценными металлами , драгоценными камнями ,котируемыми в золоте. К последним относятся золотые сертификаты , облигации, фьючерсы...

Как системное явление рынок драгоценных металлов можно рассматривать с двух точек зрения : с функциональной и институциональной .С функциональной точки зрения рынок драгоценных металлов и драгоценных камней представляет собой торгово -финансовый центр , в котором сосредоточены торговля ими и другие коммерческие и имущественные сделки с этими активами .

С этой позиции функционирование рынка драгоценных металлов должно обеспечить промышленное и ювелирное потребление драгоценных металлов и драгоценных камней , создание золотого запаса государства , страхование от валютных рисков , получение прибыли за счёт арбитражных сделок и свопинга.Y

С институциональной точки зрения рынок драгоценных металлов представляет собой совокупность специально уполномоченных банков , бирж драгоценных металлов. Рынок драгоценных металлов как система состоит из отдельных секторов . Под сектором понимается рынок только одного финансового актива

Согласно Закона РФ «О валютном регулировании и валютном контроле» к валютным ценностям ,кроме иностранной валюты и ценных бумаг котируемых в валюте , относятся также следующие драгоценные металлы : золото, серебро, платина и металлы платиновой группы (палладий , иридий , родий , рутений , и осьмий ) влюбом виде и состоянии , за исключением ювелирных и других бытовых изделий , а также лома таких изделий , а также «природные драгоценные камни- алмазы , рубины , изумруды , сапфиры и александриты ..., а также жемчуг ...»

Таким образом , рынок драгоценных металлов состоит из следующих секторов:

+рынок золота

+ рынок серебра

+ рынок платины

+ рынок палладия

+ рынок изделий из драг. металлов

+ рынок ценных бумаг , котируемых в золоте

1.1.РЫНОК ЗОЛОТА

Основным сектором рынка драгоценных драгоценных металлов является рынок золота. Организационно рынок золота представляет собой консорциум из нескольких банков, уполномоченных совершать сделки с золотом .Они являются посредниками между продавцами и покупателями золота , собирают их заявки , сопоставляют их и по взаимной договорённости фиксируют средний рыночный курс золота ( обычно два раза в день)

Рынки золота подразделяются :

+ мировые

+внутренние свободные

+местные контролируемые

Сегодня ведущее место по объёму оборота занимают рынки, Лондона, Цюриха, Нью-Йорка , Чикаго .На рынках Лондона и Цюриха реализуется золото ЮАР. Почти половина реализованного на них золота поступает для дальнейшей перепродажи на другие рынки золота .Главным является Лондонской рынок золота. Он монополизирован пятью фирмами - официальными членами золотого рынка .Представители членов рынка собираются вместе дважды в течение рабочего дня на фиксинги для установления ориентировочной цены золота. Цена золота на фиксингах с 1968 г. устанавливается в долларах США . Y

На внутренних и местных рынках золота удовлетворяется спрос промышленности , ювелиров , местных инвесторов и тезавраторов (тезавратор - это частное лицо накапливающее золото в виде сокровища). На внутренних и местных рынках преобладают сделки с монетами , медалями, мелкими слитками золота .

Рынок золота как часть рынка драгоценных металлов и драгоценных камней начинает развиваться и в Российской Федерации .

Предпосылки к созданию российского рынка драгоценных металлов и драгоценных камней были заложены Указом Президента РФ от 15 ноября 1991 г. «О добыче и использовании драгоценных металлов и алмазов на территории РСФСР .» YY и постановлением Правительства РФ от 4 января 1992г. « О добыче и использовании драгоценных металлов и алмазов на территории РФ и усиления государственного контроля за их производством и потреблением .» YYY Этим же постановлением был поставлен вопрос о создании биржи драгоценных металлов , драгоценных камней и изделий из них.

Первыми этапами становления российского рынка драгоценных металлов и драгоценных камней в соответствии с Указом Президента от 16 дек. 1993 № 2148 стало:

1. Предоставление коммерческим банкам права совершать сделки с указанными ценностями

2.Создание биржи драгоценных металлов и драгоценных камней

Дальнейшее развитие российского рынка драгоценных металлов и драгоценных камней связано с созданием специализированной биржи драгоценных металлов и драгоценных камней , а также с развитием банковских операций по физическому перемещению слиткового золота , по его учёту и хранению.X

¦2.ВИДЫ ОПЕРАЦИЙ С ЗОЛОТОМ2.1БАНКОВСКИЕ ОПЕРАЦИИ

С 1 ноября 1996г . вступило в действие Положение о совершении кредитными организациями операций с драгоценными металлами на территории РФ и порядке проведения банковских операций

В соответствии с ним Центральный Банк РФ регулирует величины лимитов открытой позиции по операциям с драгоценными металлами , устанавливает официальные котировки цен на них , покупает золото у банков по заранее определённой товарной цене .

Банки имеют право осуществлять следующие операции по торговле драгоценными металлами:

1. покупать и продавать драгоценные металлы как за свой счёт , так и за счёт клиентов ( по договорам комиссии и поручения).

2. сделки купли-продажи драгоценных металлов осуществляются с поставкой драгоценных металлов в физической форме или с отражением по счетам.

2.1сделки купли-продажи с немедленной поставкой (наличные сделки), когда дата валютирования устанавливается в пределах двух рабочих дней от даты заключения сделки.

2.2 срочные сделки купли-продажи , когда сроки расчётов по сделке составляют более двух рабочих дней от даты заключения сделки.

3 осуществлять сделки( опционы , фьючерсы , свопы)

Для совершения операций с драгоценными металлами банк должен получить лицензию от Центрального банка РФ . К середине 1997 года 120 коммерческих банков получили лицензию на работу с драгоценными металлами . Однако сделки с драгоценными металлами , причём не в полном объёме , проводят только 20 банков, или около 17%

Например , в Санкт-Петербурге их проводят Лесопромбанк и Промрадтехбанк . Лесопромбанк является дочерним предприятием АО « Промстройбанк» и имеет лицензию только на работу с золотом и серебром . Y

Банки проводят операции с драгоценными металлами в целях:

+получения прибыли

+обеспечение кредита

+спекуляции

+тезаврации золота

Рис .1 YY

![]()

Банковские операции с драгоценными металлами

|

|||||||

Получение

прибыли Обеспечение Спекулятивные Тезаврация

Получение

прибыли Обеспечение Спекулятивные Тезаврация

и страхование риска кредита операции золота

![]()

![]()

![]()

![]()

![]()

![]()

Металлические счета Залог займа Арбитраж Покупка золотых слитков

Золотые сертификаты Залог серебра Своп Покупка золотых монет

Облигации федерального Залог платины

займа , обеспеченные

![]() золотом

золотом

2.1.1 Спекулятивные операции

Спекулятивная операция - это краткосрочная сделка по получению прибыли в виде разницы в ценах (курсах) покупки и продажи , разницы в процентах .

Центральные банки иностранных государств заинтересованы больше в операциях своп, чем в представлении своего золота в ссуду В случае с операциями своп , владелец золота меняется , то есть золото переходит от Центрального банка к его партнёру по сделке из частного сектора на весь период данной операции. Операции своп проводятся с золотом в основном , так как золото является валютным металлом.

СВОП - ( swap-обмен) с золотом представляет собой операцию по одновременной покупке и продаже определённого количества золота при условии расчётов по ним на разные даты по разным ценам : по цене спот и форвардной цене. Своп с золотом означает подписание двух отдельных контрактов по обмену золото -деньги в одно и тоже время. В международных сделках своп объём сделки установлен в тройских унциях , а цена золота -в долларах США за одну тройскую унцию.Y Для сделок своп на российском рынке золота объём сделки следует устанавливать в граммах , а цену золота - в рублях или в долларах США за 1 г.

Рис.2 YY Схема сделок- swap

![]()

![]() Сроки сделки , дни Сроки

сделки ,дни

Сроки сделки , дни Сроки

сделки ,дни

цена спот цена форвардная цена спот цена форвардная

|

|

|

|

||||

![]()

![]()

![]() Инвестор

1 Специально Инвестор

3 Специально

Инвестор

1 Специально Инвестор

3 Специально

(банк , уполномоченный банк (банк, компания) уполномоченный

компания)

или банк

компания)

или банк

Специально

Специально

уполномоченный Специально

2 банк уполномочен-

![]()

![]()

![]()

![]()

![]()

![]() 4 ный банк

4 ный банк

1. Покупка золота по цене спот 3. Продажа золота по цене спот

2. Продажа золота по форвардной цене 4. Покупка золота по форвардной цене

Под АРБИТРАЖЕМ Арбитраж с золотом может быть временным и пространственным .В основном практикуется пространственный арбитраж с золотом.

Пространственный арбитраж с золотом осуществляется по следующей схеме.

Первый рынок золота Второй рынок золота

Первый рынок золота Второй рынок золота

![]()

![]()

![]()

1 2 3

|

|||||

|

|||||

![]() Арбитражёр

4 Деньги

Арбитражёр

4 Деньги

![]()

1-покупка арбитражёром золота по первой цене

2- перевод купленного золота

3- продажа золота по второй (более высокой ) цене

4- перевод денег , полученных от продажи золота

Пространственный арбитраж с золотом - это операция , проводимая с целью получения прибыли за счёт различий в цене на золото на разных рынках золота , то есть производится покупка золота в одном банке и одновременная продажа его другому банку по более высокой цене. Сегодня российский рынок драгоценных металлов находится ещё в стадии становления . Поэтому операции своп и арбитраж с физическим металлом почти не проводятся.

2.2 БИРЖЕВЫЕ ОПЕРАЦИИ

К драгоценным металлам ,являющимся предметом биржевых сделок, относится прежде всего золото.

Биржевые сделки могут проводиться с золотом как с физическим металлом , так и с ценными бумагами ,обеспеченными золотом.

Ценные бумаги , обеспеченные золотом ,- это предмет сделок на фондовой и фьючерсной биржах. Крупными мировыми Биржами драгоценных металлов являются COMEX ( Нью- Йоркская срочная товарная биржа ) и MACE (Среднеамериканская товарная биржа - Чикаго)

Биржевые операции с драгоценными металлами включают четыре вида операций:

+торговлю драгоценными металлами

+ торговлю ценными бумагами , обеспеченными золотом

+ хеджирование

+фьючерсные операции

Торговля ценными бумагами , обеспеченными золотом -это торговля

облигациями золотого федерального займа. Она является традиционной формой биржевых сделок и осуществляется по отработанной схеме и стандартным правилам.

Хеджирование- (англ. Heaging - ограждать) означает страхование рисков от неблагоприятного изменения цен( курсов) .Y

Хеджирование по золоту представляет собой систему операций по страхованию рисков от хеджирования по золоту заключается в системе купли- продажи срочных неблагоприятных изменений цен на золото .

Сущность контрактов ( форвардного или опционного )и заключения сделок , учитывающих вероятные изменения цен на золото в будущем.

В хеджировании участвуют хеджер и спекулянт .

Хеджер -это лицо, осуществляющее хеджирование .Хеджер по золоту -это обычно юридическое лицо, то есть хозяйствующий субъект.

Хеджер приходит на рынок , чтобы передать кому-то свою долю риска .Он стремится снизить риск , вызванный неопределённостью цен на золото , с помощью покупки или продажи срочных контрактов. Это даёт ему возможность заранее зафиксировать цену на золото и сделать его доходы или расходы предсказуемыми.

Спекулянт - это лицо . идущее на заранее рассчитанный и приемлемый для себя риск.

Существуют две операции хеджирования :

1)на повышение

2)на понижение

Хеджирование на повышение представляет собой операцию по покупке срочных контрактов.Оно применяется в тех случаях , когда необходимо застраховаться от возможного повышения цены на золото в будущем. Цель его - установить цену покупки золота намного раньше , чем хеджер будет покупать золото .При этом хеджер приобретает контракт, дающий ему право купить золото через какой-то срок по цене , установленной в контракте в день его приобретения.

Хеджирование на понижение представляет собой операцию по продаже срочных контрактов.Оно применяется в тех случаях , когда необходимо застраховаться от возможного снижения цены на золото в будущем.Цель его- установить цену продажи золота раньше , чем хеджер будет продавать золото. В этом случае хеджер продаёт контракт , дающий ему право продать золото через какой-то срок по цене , установленной в контракте в день его продажи.

Хеджирование осуществляется с помощью форвардного контракта или опциона .

Форвардный контракт по золоту представляет собой обязательство для двух сторон ( продавца и покупателя) , заключивших этот контракт , то есть продавец обязан продать , а покупатель обязан купить определённое количество золота по зафиксированной в контракте цене в определённый день. Форвардная операция осуществляется путём заключения между продавцом и покупателем форвардного контракта.

Преимущество форвардной операции проявляется в отсутствии предварительных затрат на эту операцию и в защите от неблагоприятного изменения цен на золото .

Недостатком являются потенциальные потери , связанные с риском упущенной выгоды Пример Y Хеджер заключил форвардный контракт сроком на два месяца на покупку 11 000 г золота марки ЗЛА-1П( см. приложение стр.28 )по форвардной цене 70 руб.( в нов . ценах с 1. 01 .98 ) за 1 г( в России в граммах)

Через два месяца на рынке золота могут возникнуть две ситуации .

1-я ситуация: Цена на золото составляет 72 тыс. руб . за 1г .

Тогда хеджер откажется от опциона и купит золото на наличном рынке .Экономия денежных средств ( потенциальная выгода) хеджера с учётом уплаченной им премии составит 38, 5 млн. Руб .

/(72-76)*11 000 - 5 500/

2 ситуация . Цена на золото составит 81 тыс. руб . за 1 г. Тогда хеджер реализует опцион и покупает золото по указанной страйк цене .Экономия денежных средств составит / (76- 81 ) *11 000 -5000/

Фьючерсные операции . Они проводятся либо с золотом как физическим металлом , либо с ценными бумагами , обеспеченными золотом . Фьючерсные операции - это купля -продажа активов по цене, фиксируемой в момент заключения сделки с исполнением операции через определённый промежуток .Здесь участвуют два субъекта : продавец актива и покупатель актива . При торговле золотыми фьючерсами важно :

n предвидеть изменение цены золота в будущем по сравнению с датой её покупки

n постоянно следить за изменением цены золота в течение всего срока действия фьючерса и , уловив нежелательную тенденцию , своевременно избавиться от фьючерсного контракта

Механизм фьючерсных операций с золотом аналогичен фьючерсным сделкам с валютой.

В настоящее время получили распространение виды сделок с опционами- это опционы с фьючерсными контрактами , в основе которых лежит золото. Торговля опционами с фьючерсными контрактами ведётся практически на всех фьючерсных биржах параллельно с торговлей фьючерсными контрактами . Преимуществом с фьючерсными контрактами , которые представляют производное от производного или, образно говоря , фиктивный капитал в квадрате , по сравнению с другими видами опционов является доступность цен , что облегчает заключение сделок , а также простота и дешевизна реализации опциона ( ёмкость фьючерсного рынка больше , чем рынка реального товара ) Y .В таблице приведены данные об опционах с фьючерсами на Нью-Йоркской срочной бирже -COMEX

Табл1.Y Данные об опционах с фьючерсными контрактами

на Нью-Йоркской срочной товарной бирже COMEX

|

COMEX |

|

|

фьючерсный контракт |

золото (100 унций) |

|

месяцы окончания срока действия опциона |

апрель , август , декабрь |

|

последний день торговли опционами |

вторая пятница месяца , предшествующего месяцу окончания срока действия опциона |

|

интервалы цен заключения сделок |

в зависимости от текущей цены :10 долл.., если цена меньше 300 долл.за унц., 20 долл. , при цене 300-500 долл.за унц ., 30 долл-500до 800 долл .за тр. унц., 40долл. при цне более 800 долл. |

|

котировка премий |

0,1 долл. за унцию ( 100 долл. на контракт) |

табл2.*. Котировки фьючерсных контрактов на золото на биржах COMEX и

MACE

| биржа | срок поставки | цена откр. | цена закр. | |

| comex | апрель | 294,7 | 295,1 | |

| ЗОЛОТО | май | 301,9 | 295,9 | |

| июнь | 297,3 | 296,9 | ||

| mace | июнь | 298 | 296,9 |

В России пока не существует Биржи драгоценных металлов ,но работают Ассоциации « Золотая Биржа» - ассоциация ,учреждённая 12 .09.96 . Учредителями являются банк Промстройбанк , Золото банк , а также золотодобывающие предприятия , крупные старательные артели . Цель учредителей ассоциации - создание в РФ сети торговых площадок , где будут проводиться операции с наличным золотом и производными финансовыми инструментами .Y Но в 1994 Роскомдрагмет предлагал ввести в обращение предъявительские сертификаты на золото.YY Тогда же предполагалось . что будут проводиться операции с фьючерсами и опционами на эти предъявительские сертификаты , и были разработаны проекты Временных правил расчётов по фьючерсным сделкам на предъявительские сертификаты Комдрагмета РФ на золото ,Правил фьючерсной торговли по индексам цен на золото (приложение стр.25-26) С мая 1995 г. фьючерсные операции с золотом проводит Российская Биржа. Золотой фьючерс включает 100 г золота 999,9 пробы .Сумма залога для участников сделки с золотым фьючерсом составляет 850 долл. США .

Залог вносится в рублях . YYY

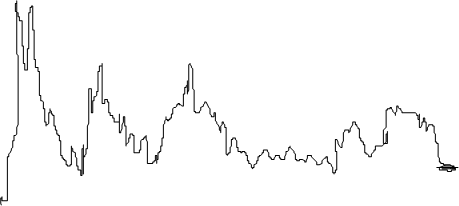

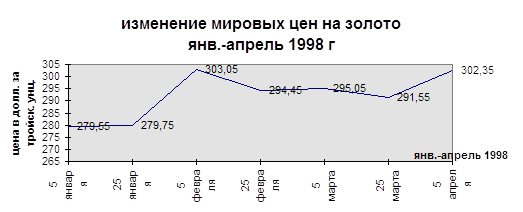

¦3. ПОЛОЖЕНИЕ НА МИРОВОМ РЫНКЕ ЗОЛОТАНачало 90-х годов ознаменовалось окончанием « золотого бума» , охватившего мировой рынок золота в прошедшее десятилетие . Высокий уровень цен на золото,(см. график ) который сложился на мировом рынке после кризисных потрясений 70-х годов . привёл к освоению новейших технологий разведки и разработки драгоценного металла , позволивших начать эксплуатацию значительного числа ранее нерентабельных месторождений YYYY

График 1.Среднегодовая мировая цена золота 1979-1997 Y

$\тр.унц

![]()

![]()

![]()

![]() 700

700

![]() 600

600

![]() 500

500

![]() 400

400

![]()

300

300

![]()

![]() 200

200

1979 81 83 85 87 89 91 93 95 97

В последние годы ситуация на мировом рынке золота претерпела серьёзные изменения .С середины 1987 наблюдается тенденция снижения реальной ( с поправкой на инфляцию ) и даже текущей номинальной цены на жёлтый металл.

3.1 РАЗВИТИЕ МИРОВОГО ФИНАНСОВОГО РЫНКА ЗОЛОТА

Официальный (но не везде реальный) отказ от исполнения золотом двух функций денег - меры стоимости и средства обращения - привел к выводу золота из-под контроля денежных властей. Таким образом ,усилилось влияние рыночных сил. Либерализация золотого рынка в мире продолжается. Свободная купля - продажа, а особенно перемещение золота через границу, разрешены далеко не во всех странах (включая Россию). Даже свободные золотые рынки подвержены подробной, не сравнимой с другими товарами, регламентации. По мере увеличения свободы рынка ярче проявляется не самая приятная сторона рыночного ценообразования - сильные колебания цены.

На всех современных рынках, как финансовых, так и товарных, постоянно растет виртуальная часть - производные инструменты: фьючерсы, опционы и т.д. Эти детища экономического прогресса, призванные повысить ликвидность базового актива и хеджировать риски, превратились в огромную самостоятельную область извлечения прибыли. Оборот рынка реального золота с центрами в Лондоне и Цюрихе составляет всего 1 - 2% от оборота рынка «бумажного» золота с центрами в Чикаго и Нью-ЙоркеY

Поскольку доход здесь извлекается из разницы цен на базовый актив в разное время, то для его максимизации выгодно сильно раскачивать цену. Чем более развита виртуальная часть рынка, тем более он спекулятивен. В повышении цены золота в 1980 году до 850 долларов за унцию была очень велика роль чикагских спекулянтов, у многих из которых подошел срок исполнения форвардных контрактов. На последнем понижении цены золота был зафиксирован рекордный оборот рынка. Наблюдались большие объемы продаж золота крупными операторами с последующим приобретением по более выгодной цене*.

Важнейший источник обогащения на таком рынке - информация, поэтому особое внимание уделяется как плохим, так и хорошим новостям, значение которых умышленно преувеличивается.

3.2.ФАКТОРЫ , ВЛИЯЮЩИЕ НА МИРОВОЙ ФИНАНСОВЫЙ РЫНОК ЗОЛОТА

3.2.1 спрос и предложение

Одной из важнейших причин снижения мировой цены на золото явился опережающий рост его предложения по сравнению с увеличением спроса . Ювелирная промышленность , на которую приходится около 90 % спроса на жёлтый металл , не могла поглотить возросшие объёмы производства .В деловых кругах западного мира идёт пересмотр прежних взглядов на золото как на эффективное средство страхования от инфляции , падения курсов национальных валют.

3.2.2сезонность

Ещё одной особенностью современного развития мирового рынка золота стал сезонный характер в движении цен на металл . Он проявляется в том ,что эти цены достигают самого высокого в течение года уровня в середине зимы , тогда как в середине лета происходит падение цен .На февраль приходится Новый год в Китае, который становится одним из ведущих потребителей золота в мире Y

3.2.3государственные запасы золота

Заявление Швейцарии о возможной продаже (в случае одобрения изменения закона на всенародном референдуме) после 2000 года в течение десяти лет 1400 тонн из золотого запаса сказалось на ценах так, как будто сделка уже началасьYY

Поэтому не очень крупные продажи золота из резервов некоторых центральных банков, состоявшиеся в последнее время, рассматривались не сточки зрения физического объема, а как сигнал о формировании определенной тенденции. Если экстраполировать эту тенденцию до конца, то продажа всех официальных запасов выбросит на рынок 31 тысячу тонн золота (четверть всего имеющегося в наличии, 12 - летний объем добычи). Цена поползла вниз не из-за реальной продажи, а только лишь из-за того, что наметилась тенденция .

График 2. YYY

Сообщение ЦБ Бельгии о том , что в течение нескольких последних месяцев он продал из своих резервов 299 т золота на сумму 2,8 млрд. долл. США нанесло новый тяжёлый удар по котировкам золота . Сначала они «рухнули» сразу на 5 $ , опустившись до 287$ за тройск. унцию. Эксперты предрекали , что они вполне могут откатиться и к самой низкой за последние 18,5 года отметке -281,3 $ , зафиксированной в декабре 1997 года после крупной распродажи золота ЦБ Австралии .

При таком положении перспективы золотодобывающих корпораций выглядят мрачновато. Уже сейчас половина золотых рудников мира оказалась нерентабельной .Крупные концерны , и особенно те ,что хеджировали фьючерсные контракты , ещё как-то держатся .Но канадская компания «Barrick Gold» в союзе с ‘Swiss bank Co.’ Собираются поддержать мировые цены на золото с помощью проекта «монета третьего тысячелетия» . Юбилейная монета предположительно в одну тройскую унцию весом , стоимость которой будет тесно привязана к рыночной , по расчётам экспертов «Barrick Gold» , сможет абсорбировать до одной тысячи тонн «излишков золота».Y Сейчас общий мировой запас золота составляет 120 тыс. тонн , по рыночной цене это 1 триллион 200 тысяч долларов.YY

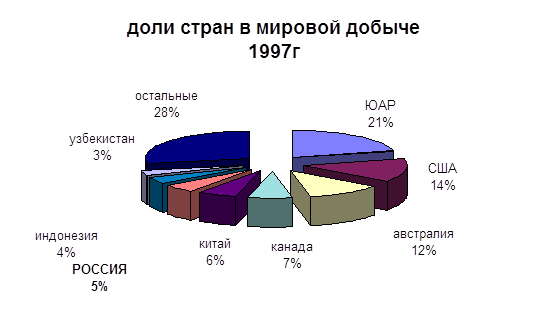

3.2.4добыча

В структуре мировой добычи постепенно сокращается доля ведущих стран и увеличивается доля развивающихся .Сейчас в мире идёт активная разведка целых неосвоенных районов .За последние пять лет расходы на разведку месторождений золота выросли в Африке в пять раз , в Латинской Америке - в четыре раза .Дешевая рабочая сила , благоприятный налоговый режим в этих странах , где правительства очень заинтересованы в экономическом развитии . По данным аналитиков Business Week , если в США себестоимость добычи доходит до 240 долларов , в ЮАР -до 300 долларов , то во многих новых районах она составляет всего 100 долларов .Подобная тенденция к снижению среднемировой себестоимости не могла не оказать своего влияния на цену.

Для рынка, зависящего от информации, хуже всего - неопределенность. Из осторожности игроки рассчитывают на худший вариант, даже если вероятность его осуществления невелика. Поэтому нынешняя цена учитывает вариант обвального роста предложения и сокращения спроса из-за продажи большой части официальных золотых запасов и сопровождающей ее на волне паники продажи частных тезаврационных запасов. Если уж центральные банки решатся реализовывать золото из своих авуаров, то им необходимо сначала договориться и составить совместный план - график продаж на десятилетия вперед, чтобы попусту не волновать рынок.

Поэтому и особое, преувеличенное значение придают вопросу о доле золота в резервах ЕЦБ - будет ли она составлять 30%, как в среднем по европейским странам, всего 5 - 10% или вообще станет нулевой. Заявления главных европейских банкиров о том, что ЕЦБ много золота не нужно, но что какая-то доля обязательно будет, остановили обвальное падение цены, но обратный рост все равно не начнется до окончательного решения вопроса в апреле - мае этого года(1998г). Y

Если проанализировать положение в 1997 году этих факторов , то в 1997 нового рекордного уровня достигло хеджирование слитков продуцентами , хотя этот показатель частично компенсировался снижением опционного хеджирования Центральными Банками .В таблице представлены показатели , характеризующие рынок золота в 1997 .

Табл3 . Y Характеристика мирового рынка золота

1995-1997 года

1995 |

1996 |

1997 |

|

|

предложение |

|||

| добыча |

3634 |

3477 |

4025 |

| продажи гос. секторами | 182 | 239 | 393 |

| вторичное производство | 625 | 644 | 575 |

| золотые займы | 0 | 0 | 5 |

| форвардные сделки |

466 |

10 |

306 |

| опционное хеджирование |

92 |

84 |

99 |

| деинвестиции | 0 | 153 | 246 |

|

спрос |

|||

| потребление в промышленности | 3266 | 3290 | 3750 |

| золотые займы | 23 | 5 | 0 |

| среднегод. цена (долл. за тр. унц ) Цена на Лондонск. рынке |

384,05 |

387,87 |

331,29 |

Падение цен началось ещё в 1997 году , вызванное главным образом поступлением на рынок золотых слитков в основном из государственных запасов .

¦4. РОССИЯ -1998 ГОД. РАЗВИТИЕ БАНКОВСКОГО РЫНКА ЗОЛОТА : ПРОБЛЕМЫ , РЕШЕНИЯПереломная ситуация на международном рынке золота в России накладывается на сложный и затянувшийся процесс реформирования золотого бизнеса. Чёткого понимания того, к какому результату этот процесс должен привести и из каких действий состоять , нет ни у одного из множества занимающихся этой проблемой ведомств.

4.1ЭКСПОРТ ЗОЛОТА

Золото , какие бы катаклизмы ни происходили в его исторической судьбе, остаётся надёжным экспортным товаром, за конкурентоспособность которого на мировом рынке не нужно биться, , и даже по нынешним ценам сегодняшний уровень добычи может приносить в страну более миллиарда в год.

Сегодня развит только пока банковский золотой рынок , поэтому в целях организации межбанковского рынка драгоценных металлов в стране ЦБ РФ приказом от 30 декабря 1996 № 02-475 ввёл в действие Временный порядок проведения Банком России операций по купле продажи драгоценных металлов на внутреннем рынке Y .

В 1996 году банкам было невыгодно покупать золото, потому что они приобретали его на заводах по цене выше государственной . В то же время продать золото внутри РФ было трудно . Также трудно продавать золото за границу из-за проблем , связанных с получением соответствующих лицензий и высоких таможенных пошлин

Но для развития финансового рынка и его золотого сектора экспорт-это важный шаг к ликвидности рынка .Сегодня ЦБ заключает сделки только спот, и гарантией того ,что он это будет делать через полгода, служит только его честное слово. Гарантия сбыта радикально меняет риски , может снизить маржу банков, поднять общие цены закупок у производителей .Но многие банки не повезут золото на экспорт, им это невыгодно ,так как торговать золотом они могут сегодня с ЦБ - он рядом , в Москве , каждый день покупает , всё отработано .А там надо зафрахтовать , застраховать , вывести на депозит ,- а это же всё деньги .

ЦБ привязывает цену золота к лондонскому фиксингуYY , хотя до постановления об экспорте ,вышедшем в феврале 1998года(см.приложение стр.27 ), Россия практически не была связана с внешним рынком золота. Привязывание к лондонскому фиксингу происходит потому, что Россия всё-таки хочет работать в международных структурах, на международном рынке. Россия идёт к рыночным отношениям , свободной игры ЦБ на внешнем рынке золота. По закону о Центральном Банке можно вывозить золото ,по Закону о валютном собирается вступать в ВТО.

Сегодня существуют законодательные проблемы по вопросу регулировании и валютном контроле это право принадлежит правительству , а по Закону о внешнеэкономической деятельности -лично президенту. Золото на сегодня уже не валютная ценность , а определённый товар , как это признано во всём мире. Поэтому для него должны действовать два закона: Гражданский кодекс , который чётко описывает все сделки с любым товаром , и специальный закон о драгоценных металлах и камнях. По этим законам работает весь мир . А у нас начинается : указы президента , инструкции Гохрана , инструкции Минфина , а как результат медленное развитие рынка.

Азиатский кризис показал , что золото никому не нужно Центральные Банки стран , попавших в валютный кризис , начали сбрасывать золото, когда быстро закончилась валютная составляющая резервов. Цена на рынке сразу упала так, как не падала двадцать лет (см.графики№1,№2 с.15 и с.17). Если бы была свобода ,- были бы кредитные ресурсы зарубежных банков , и наши банки стали бы более конкурентоспособными.Y

Предположительно Сергей Кириенко в ближайшие дни подпишет постановление , разрешающее МинФину выпуск «золотых сертификатов» , с помощью которого в 1998 году должна быть проавансирована добыча 50 т золота YY

Но как заявил советник первого вице-премьера правительства Борис Надеждин , если большинство ключевых правительственных постов останется за старыми чиновниками , курс на либерализацию золотого рынка и позиция по экспорту не изменится.**

По мнению председателя комитета по природным ресурсам Государственной Думы Алексея Михайлова: «Правительство на сегодняшний день занимает очень интересную позицию : оно хочет как можно меньше заниматься и авансированием золотодобычи , и покупкой золота , и всем остальным , и в то же время оно очень хочет регулировать экспорт золота.» Сейчас отрасль существует за счёт того, что Гохран покупает половину добычи золота ,но за поставленное золото не может расплатиться из-за проблемы неплатежей , и золото устремляется в теневые потоки (на Кавказ , Украину , Прибалтику , Китай ,Турцию), а к нам возвращается оно уже в польских ювелирных изделиях , которыми «завалены» магазины нашего города , а вторую половину покупает ЦБ .Y

Покупка золота производится им за счёт эмиссии денег . тем самым в стране образуется инфляционное давление .ЦБ, получая золото , должен немедленно продавать на мировом рынке , потому что , если он начинает копить большой золотой запас , он не получает аналогичного валютного резерва , с помощью которого мог бы регулировать курс рубля.

Существует ещё одна проблема развития нашего рынка -мы добываем около 120 тонн в год , но потребляем только 20 .Как нам создавать золотой рынок , если у нас такой колоссальный перевес предложения ? Опять встаёт вопрос об экспорте золота .

Все перечисленные события и факторы являются сегодня решающими в становлении не только банковского рынка , но и создании в будущем биржевого золотого рынка , который может несомненно укрепить финансовое положение России. Развитие российского рынка драгоценных металлов требует обобщения имеющегося на сегодня опыта проведения операций с драгоценными металлами, -особенно, с золотом .

¦ВЫВОДЫДа , существует много законодательных противоречий , но принять грамотное и правильное решение о финансовом управлении такой важной отраслью невозможно за один раз .Я считаю , что сделано уже многое для её развития :

Утверждён проект закона РФ «О драгоценных металлах и драгоценных камнях» и ряд других нормативных документов .

С 1 апреля 1996 года отменён налог НДС со всех форм обращения драгоценных металлов как финансовых инструментов.

Появились специально уполномоченные банки , имеющие лицензию от ЦБ РФ

Начат выпуск в обращение ценных бумаг , обеспеченных золотом

Проводятся , хотя ещё нет специальной биржи драгоценных металлов, операции с фьючерсом на куплю -продажу золота

Принято Постановление об экспорте золота

и многое другое.

Рынок развивается и необходимо помогать ему крепнуть.

ПРИЛОЖЕНИЕПроект фьючерсной торговли по индексам цен на золото

( по ГОСТ 28058-89 « Золото в слиткахY .Технические условия»)

1. Объект торговли : индексы цен на золото ГОСТ 28058-85

2. Минимальная партия : (лот) 100г золота

3. Валюта сделок : российский рубль

4. Срок поставки : через 7 дней

5. Дни поставки : по календарю Комдрагмета РФ и по протоколу отпускных цен Госкомдрагмета РФ

6. Минимальное изменение цены в ходе торгов : 1000 руб

7. Ликвидация фьючерсного контракта :

а)ликвидация ( закрытие ) открытых позиций до наступления дня поставки;

в) перерасчёт всех позиций , открытых участниками торговли в день поставки по цене ‘ CASH SETTELEMENT’ .

8.Цена‘ CASH SETTELEMENT’( ценой « CASH SETTELEMENT» считается цена , объявленная Государственной котировальной комиссией один раз в семь дней по календарю Госкомдрагмета РФ )

проект правила фьючерсной торговли

по предъявительским сертификатам

Комдрагмета РФ на золото

(по ГОСТ 28058-89 «Золото в слитках . Технические условия»)

1. Объект торговли : предъявительский сертификат Комдрагмета РФ на золото ГОСТ 28058-85 «Золото в слитках . Технические условия»

2. Минимальная партия : (лот)сертификат на 100г золота

3. Валюта сделок : российский рубль

4. Срок поставки : через ... дней

5. Дни поставки : по календарю Комдрагмета РФ и по протоколу отпускных цен Госкомдрагмета РФ

6. Минимальное изменение цены в ходе торгов : 1000 руб

7. Ликвидация фьючерсного контракта :

а)ликвидация ( закрытие ) открытых позиций до наступления дня поставки;

в) перерасчёт всех позиций , открытых участниками торговли в день поставки по цене ‘ CASH SETTELEMENT’ .

8.Цена‘ CASH SETTELEMENT’( ценой « CASH SETTELEMENT» считается цена , объявленная Государственной Котировальной комиссией один раз в семь дней по календарю Госкомдрагмета РФ )

Постановление ПравительстваY

Об экспорте из РФ аффинированного золота и серебра , осуществляемом кредитными организациями Y

В целях дальнейшей либерализации рынка драгоценных металлов и во исполнение Указа Президента РФ от 23 июля 1997 №767 «О некоторых мерах по либерализации экспорта из РФ аффинированного золота и серебра» (Собрание законодательства РФ 1997 г №30 , ст.3604)

Правительство постановляет :

1. Министерству внешних экономических связей и торговли РФ выдавать в установленном порядке на срок 12 месяцев генеральные лицензии на экспорт аффинированного золота и серебра в виде стандартных слитков кредитным организациям , имеющим генеральную лицензию на осуществление банковских операций и лицензию на совершение операций с драгоценными металлами.

В дополнение к требованиям , предъявляемым к заявлению о выдаче генеральной лицензии , предусмотренным Положением о порядке лицензирования экспорта и импорта товаров ( работ, услуг) в РФ , утверждённым постановлением Правительства РФ от 31 октября 1996 №1299 «О порядке проведения конкурсов и аукционов по продаже квот при введении количественных ограничений и лицензирования экспорта и импорта товаров в РФ (Собрание законодательства РФ 1996 №46 ст. 5249), установить , что заявление кредитной организации о выдаче генеральной лицензии на экспорт слитков предварительно согласовывается с ЦБ РФ

2. Принять предложение ЦБ РФ , согласованное с Государственным таможенным Комитетом РФ , о том, что таможенно - банковский контроль и валютный контроль при экспорте слитков , включая вопросы оформления паспортов сделок и обмена информацией между ЦБ РФ и Государственным таможенным Комитетом РФ , осуществляется на основании их совместных решений.

3. Государственному таможенному Комитету РФ ежемесячно предоставлять в Министерство финансов РФ и Министерство экономики РФ информацию об объёмах экспорта слитков , осуществляемого кредитными организациями.

Председатель Правительства РФ В . Черномырдин ( ех)

Москва 18 февраля 1998 №207

Согласно ГОСТу 28058-89

золото в слитках изготовляется следующих марок

ЗЛА -1П (массовая доля золота 99,99% , примесей не более 0,01 %)

ЗЛА-1 (массовая доля золота 99,99% , примесей не более 0,01 %)

ЗЛА-2 (массовая доля золота 99,98% , примесей не более 0,02 %)

ЗЛА-3 (массовая доля золота 99,95% , примесей не более 0,05 %)

ЛИТЕРАТУРАЭнциклопедия предпринимателя ( под ред. С. М. Синелиникова ).erhst & young СПб ТОО «Олбис»1996

Ito.T.Race to the Centre : Competition for the Futures trade || IMF Working paper 1996 #117 p.23

YY Российская газета 1991 .-19 ноября

YYY Российская газета 1992 -.14 января

Рынок золота : надежда на развитие .-Экономика и жизнь .-1996 № 19 с.7

Y Экономика ижизнь.-1997.-№ 6

YY Балабанов И.Т. Драгоценные металлы и драгоценные камни .- М .-Финансы и статистика 1998 с.-85

Российский рынок золота .- Финансовые известия . 1997 №13 с 2

Кыштымов С. Долой предупреждения // Эксперт № 13 1998 6 апреля с. 46

YYПроект Положения о порядке продажи , учёта , совершения сделок и погашения предъявительских Золотых сертификатов Компдрагмета РФ .// Драгоценные металлы и драгоценные камни . -1994 .- №9 .-с. 22-25

YYY Золото на бирже : бумага по цене слитка \\ Экономика и Жизнь .- 1995 № 52 .-с7

YYYYМихайлов А Ускользающая мечта// Эксперт № 13 1998 6 апреля с. 46

Y Предприятие на внешних рынках :Внешнеторговое дело /под.ред. С.И. Долгова .-М.-Изд-во БЕК, 1997 .-с.-378

Y Финансовые известия №19 13 марта 1998 с.4

Y Энциклопедия предпринимателя ( под ред. С. М. Синелиникова ).erhst & young СПб ТОО «Олбис»1996 .- с.-48

Y Ito.T.Race to the Centre : Competition for the Futures trade || IMF Working paper 1996 #117 p.23

YY Российская газета 1991 .-19 ноября

YYY Российская газета 1992 -.14 января

X Рынок золота : надежда на развитие .-Экономика и жизнь .-1996 № 19 с.7

Y Экономика ижизнь.-1997.-№ 6

YY Балабанов И.Т. Драгоценные металлы и драгоценные камни .- М .-Финансы и статистика 1998 с.-85

Y Тройская унция -единица массы , применяемая для золота на торгах на Лондонской бирже драгоценных металлов и равна 31, 1035 г( более точно 31, 1034 807)

YY Балабанов И.Т. Валютный рынок и валютные операции в России -. М.: Финансы и статистика 1994с.43

YYY Российский рынок золота .- Финансовые известия . 1997 №13 с 2

Y Энциклопедия предпринимателя -М.- Ernst 1997 г. с 23

Y Балабанов И.Т. Валютный рынок и валютные операции в России -. М.: Финансы и статистика 1994с.48

Y Предприятие на внешних рынках :Внешнеторговое дело /под.ред. С.И. Долгова .-М.-Изд-во БЕК, 1997 .-с.-378

Y Финансовые известия №19 13 марта 1998 с.4

Y Кыштымов С. Долой предупреждения // Эксперт № 13 1998 6 апреля с. 46

YYПроект Положения о порядке продажи , учёта , совершения сделок и погашения предъявительских Золотых сертификатов Компдрагмета РФ .// Драгоценные металлы и драгоценные камни . -1994 .- №9 .-с. 22-25

YYY Золото на бирже : бумага по цене слитка \\ Экономика и Жизнь .- 1995 № 52 .-с7

YYYYМихайлов А Ускользающая мечта// Эксперт № 13 1998 6 апреля с. 46

YYYY

Y Бартенева А. Дьявольские пляски // Эксперт № 13 6 апреля 1998 с.31

Y Бартенева А. Дьявольские пляски // Эксперт № 13 6 апреля 1998 с.32

Y Россия на мировых рынках // Коринф №17 1997 с 2

YY Бартенева А. Дьявольские пляски // Эксперт № 13 6 апреля 1998 с.32

YYYПо данным газеты Финансовые известия №1-№24 1998 с.4

Y Свистунов С. Золотодобытчикам остаётся уповать на «монету тысячелетия» //Финансовые известия 26 марта №21 1998 с .4

YY Эксперт № 13 6 апреля 1998 с.33

Y Бартенева А. Дьявольские пляски // Эксперт № 13 6 апреля 1998 с.32

Y Оценка мирового рынка золота в 1997//БИКИ №16 10 февраля 1998 с.15

Y Экономика и жизнь .-1997 .- №6.

YY фиксинг -установление официальной цены золота к доллару США на Лондонском рынке золота

Y Кыштымов С. Долой предупреждения // Эксперт № 13 1998 6 апреля с. 46

YY Кривякина Е. Либерализация рынка золота вряд ли коснётся экспорта //Фин. Изв №22 1998 с.2

Y Михайлов А. Ускользающая мечта// Эксперт № 13 1998 6 апреля с. 46

Y В соответствии с ГОСТ 28058-89 , Золото для сделок представлено в слитках . Слитки имеют форму усечённой пирамиды размерами в мм :

254-длина большого основания

88 -ширина большого основания

229-длина меньшего основания

59-ширина меньшего основания

35-высота

Слитки имеют массу от 11000,0 г до 13300,0 г. На большом основании слитка должны быть выбиты номер слитка:, марка золота , массовая доля золота , масса слитка.В 1996 году с 999,9 пробы перешли на 995 пробу. Золото в слитках принимают партиями .Партия должна состоять из металла одной марки, и не превышать550 кг.

Y Собрание законодательства РФ №8 23 февраля 1998 №958

Y Собрание законодательства №8 23 февраля 1998 №958