Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

Психология и педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Рефераты по сексологии

Рефераты по информатике программированию

Краткое содержание произведений

Реферат: Анализ пенсионногозаконодательства Украины и других стран

Реферат: Анализ пенсионногозаконодательства Украины и других стран

Додаток

1: “Пенсійний

фонд (ПФ)”

Додаток

1: “Пенсійний

фонд (ПФ)”

89

Додаток 2: “Накопичувальний фонд (НФ)”

![]()

![]()

![]()

![]()

РАДА НАКОПИЧУВАЛЬНОГО ФОНДУ

ВИКОНАВЧА ДИРЕКЦЫЯ

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

* Порядок проведення таких тендерів, визначення їх переможцім та укладання з ними договорів встановлено статтями 90 – 95 Закону №1058

90

Додаток 3: “Джерела формування коштів ПФ”

91

Додаток 4: “Джерела формування коштів НФ”

92

Додаток 5: “Накопичувальна система загальнообов’язкового державного пенсійного страхування”.

![]()

![]()

Накопичення коштів застрахованих осіб до Накопичувального фонду

Фінансування витрат на оплату договорів страхування довічних пенсій та одноразових виплат на умовах і в порядку, передбачених законом

Особи, від імені і на користь яких здійснюється накопичення та інвестування коштів

Страхові організації

Накопичувальний фонд

Зберігач

Недержавні пенсійні фонди

Інші суб’єкти накопичувальної системи можуть визначатися законами України

Підприємства, установи, організайії та фізичні особи, які здійснюють перерахування внесків до накопичувальної системи

Юридичні особи, які здійснюють адміністративне управління Накопичувальним фондом і недержавними пенсійними фондами та управління їх пенсійними активами

93

Додаток 6: “Система недержавного пенсійного забезпечення”.

![]()

![]()

Добровільної участі громадян, роботодавців та їх об’єднаннь у формі пенсійних накопичень з метою отримання громадянами пенсійних виплат на умовах і в порядку, передбачених Законом України від 09.07.2003 р. № 1057 “Про недержавне пенсійне забезпечення”

Страхові організації, які укладають договори страхування довічної пенсії, страхування ризику настання інвалідності або смерті

Недержавні пенсійні фонди

Вкладники й учасники пенсійних фондів

Вкладники пенсійних депозитних рахунків

Банківські установи, що уклали договори про відкриття пенсійних депозитних рахунків

Інші суб’єкти

94

Додаток 7: “Система пенсійного забезпечення України”.

102

Додаток 8: “Бюджет пенсійного фонду на 2004 р.”

БЮДЖЕТ

Пенсійного фонду України на 2004 рік*

|

Залишок коштів на початок року 1 828 690 |

|

Доходи: |

|

Власні надходження, всього 27 172 912,8 |

|

у тому числі: |

|

обов'язкові внески підприємств, 22 792 003,2 |

|

установ та організацій |

|

обов'язкові внески громадян 1 512 411,8 |

|

надходження коштів від платників, що 381 388 |

|

працюють у галузі сільського господарства |

|

обов'язкові внески від платників, що 1 528 741,2 |

|

обрали спрощену систему оподаткування |

|

обов'язкові внески із сум допомоги по 369 089,2 |

|

тимчасовій непрацездатності |

|

інші надходження 260 938,2 |

|

кошти банків за користування 26 252,8 |

|

тимчасово вільними коштами Пенсійного |

|

фонду |

|

надходження коштів на виплату різниці 17 024,1 |

|

у пенсійному забезпеченні наукових |

|

працівників, що відшкодовується з |

|

небюджетних підприємств та установ |

|

надходження коштів від підприємств на 199 958,4 |

|

покриття фактичних витрат на виплату |

|

та доставку пенсій працівникам, |

|

зайнятим на роботах з особливо |

|

шкідливими і особливо важкими умовами |

|

праці за списком N 1 |

|

надходження коштів на виплату пенсій 4 105,9 |

|

іноземним пенсіонерам, які проживають |

|

на території України |

|

надходження коштів на погашення 81 000 |

|

заборгованості Фонду соціального |

|

страхування від нещасного випадку на |

|

виробництві та професійного захворювання |

|

Усього власних доходів з урахуванням 29 001 602,8 |

|

залишку |

|

Кошти Державного бюджету України ( 1344-15 ), 2 185 646,5 |

|

всього |

|

у тому числі: |

|

на відшкодування виплати пенсій 321 655 |

|

військовослужбовцям рядового, |

|

сержантського та старшинського складу |

|

строкової служби |

|

на відшкодування виплати надбавок та 984 365,9 |

|

підвищень до пенсій, призначених за |

|

різними пенсійними програмами |

|

на компенсацію різниці у пенсійному 223 418,6 |

|

забезпеченні наукових працівників |

|

на відшкодування виплати пенсій 5 216,4 |

|

особам, вивільненим у зв'язку із |

|

закриттям Чорнобильської атомної |

|

електростанції |

|

на пенсійне забезпечення осіб, які 286 599,8 |

|

постраждали внаслідок Чорнобильської |

|

катастрофи, віднесених до I категорії |

|

на відшкодування виплати пенсій 360 388,4 |

|

особам, які постраждали внаслідок |

|

Чорнобильської катастрофи, віднесеним |

|

до II, III і IV категорії, та |

|

непрацездатним пенсіонерам, які |

|

проживають у зонах радіоактивного |

|

забруднення |

|

на компенсацію за втрату годувальника 4 002,4 |

|

та допомогу на поховання громадян, |

|

які постраждали внаслідок |

|

Чорнобильської катастрофи |

|

Кошти Фонду загальнообов'язкового 97 641,5 |

|

державного соціального страхування на |

|

випадок безробіття, всього |

|

у тому числі на виплату пенсій та 97 641,5 |

|

допомоги відповідно до Закону України |

|

"Про зайнятість населення" ( 803-12 ) |

|

Кошти Фонду соціального страхування від 190 000 |

|

нещасного випадку на виробництві та |

|

професійного захворювання, всього |

|

у тому числі на виплату пенсій та 190 000 |

|

допомоги відповідно до Закону України |

|

"Про загальнообов'язкове державне |

|

соціальне страхування від нещасного |

|

випадку на виробництві та професійного |

|

захворювання, які спричинили втрату |

|

працездатності" ( 1105-14 ) |

|

Усього доходів 31 474 890,8 |

|

Видатки: |

|

Видатки за рахунок власних надходжень, 29 001 602,8 |

|

всього |

|

у тому числі: |

|

на пенсійне забезпечення осіб, пенсія 25 132 375,9 |

|

яким призначена згідно із Законом |

|

України "Про загальнообов'язкове |

|

державне пенсійне страхування" |

|

( 1058-15 ) |

|

з них: |

|

на виплату пенсій згідно із Законом 24 707 784,2 |

|

України "Про загальнообов'язкове |

|

державне пенсійне страхування" |

|

( 1058-15 ) |

|

витрати на поховання 200 417,9 |

|

на доставку пенсій та допомоги 224 173,8 |

|

на пенсійне забезпечення осіб, пенсія 336 005,6 |

|

яким призначена згідно з іншими |

|

законодавчими актами в частині, що не |

|

перевищує розміру трудової пенсії за |

|

віком, на яку має право особа |

|

відповідно до Закону України "Про |

|

загальнообов'язкове державне пенсійне |

|

страхування" ( 1058-15 ) |

|

з них: |

|

на виплату пенсій 332 349,8 |

|

на доставку пенсій та допомоги 3 655,8 |

|

на виплату різниці у пенсійному 30346 |

|

забезпеченні наукових працівників, що |

|

відшкодовується за рахунок |

|

небюджетних підприємств та установ |

|

з них: |

|

на виплату пенсій 29 975,4 |

|

витрати на поховання 99,9 |

|

на доставку пенсій та допомоги 270,7 |

|

на пенсійне забезпечення осіб, яким 275 701,8 |

|

призначена соціальна пенсія |

|

з них: |

|

на виплату соціальних пенсій 270 958,3 |

|

на виплату пенсій особам, які мають 262,1 |

|

статус біженця |

|

витрати на поховання 1 481,7 |

|

на доставку пенсій та допомоги 2 999,7 |

|

на виплату надбавок та підвищень до 700 785,9 |

|

пенсій, призначених за різними |

|

пенсійними програмами |

|

з них: |

|

на виплату надбавок, призначених 680 158,6 |

|

згідно із Законом України "Про статус |

|

ветеранів війни, гарантії їх |

|

соціального захисту" ( 3551-12 ) |

|

на виплату надбавок, призначених 8 687,5 |

|

згідно із Законом України "Про |

|

пенсійне забезпечення" ( 1788-12 ) |

|

особам, які зазнали політичних репресій |

|

і згодом були реабілітовані |

|

на виплату щомісячної компенсаційної 4 315 |

|

виплати непрацюючій працездатній |

|

особі, яка доглядає за інвалідом |

|

I групи, або престарілим, який досяг |

|

80 років |

|

на доставку пенсій та допомоги 7 624,8 |

|

на пенсійне забезпечення осіб, які 85 563,4 |

|

відповідно до законодавства мають |

|

право виходу на пенсію раніше |

|

встановленого віку |

|

з них: |

|

на виплату пенсій жінкам, які 62 105,3 |

|

народили п'ятеро або більше дітей і |

|

виховали їх до восьмирічного віку, і |

|

матерям інвалідів з дитинства, які |

|

виховали їх до цього віку |

|

на виплату пенсій особам, хворим на 109,7 |

|

гіпофізарний нанізм (ліліпути), |

|

диспропорційним карликам |

|

на виплату пенсій інвалідам по зору 1 858,4 |

|

I групи - сліпим та інвалідам з |

|

дитинства I групи |

|

на виплату пенсій згідно із Законом 5 302,3 |

|

України "Про основні засади соціального |

|

захисту ветеранів праці та інших |

|

громадян похилого віку в Україні" |

|

( 3721-12 ) |

|

на виплату дострокових пенсій за 15 146,9 |

|

віком інвалідам, учасникам війни, |

|

сім'ям загиблих (померлих) |

|

військовослужбовців та осіб |

|

начальницького і рядового складу |

|

органів внутрішніх справ |

|

витрати на поховання 109,8 |

|

на доставку пенсій та допомоги 931 |

|

на пенсійне забезпечення осіб, які 6 832,3 |

|

проживають за кордоном та іноземних |

|

пенсіонерів |

|

з них: |

|

на виплату пенсій громадянам, які 2 726,4 |

|

виїхали за кордон |

|

на виплату пенсій іноземним 4 105,9 |

|

пенсіонерам, які проживають на |

|

території України |

|

на розрахунково-касове обслуговування 54 022,3 |

|

та на оплату за підкріплення готівкою |

|

виплати пенсії і грошової допомоги |

|

на керівництво та управління у сфері 503 466,3 |

|

пенсійного забезпечення, всього |

|

з них: |

|

на організацію роботи Пенсійного 489 000 |

|

фонду |

|

на виготовлення свідоцтв 10 000 |

|

загальнообов'язкового державного |

|

соціального страхування та пенсійних |

|

посвідчень |

|

на виготовлення бланків, виплатних 17 200 |

|

відомостей для виконання функцій з |

|

призначення та виплати пенсій |

|

на створення програмно-технічного 20 000 |

|

забезпечення системи інформаційно- |

|

аналітичної підтримки органів |

|

Пенсійного фонду України |

|

на проведення авансового фінансування 1 829 303,3 |

|

виплати пенсій, покриття тимчасових |

|

касових розривів та проведення |

|

індексації розмірів пенсії та |

|

грошової допомоги |

|

Видатки за рахунок коштів Державного 2 185 646,5 |

|

бюджету України ( 1344-15 ), всього |

|

у тому числі: |

|

на відшкодування виплати пенсій 321 655 |

|

військовослужбовцям рядового, |

|

сержантського та старшинського складу |

|

строкової служби, всього |

|

з них: |

|

на виплату пенсій військовослужбовцям 209 880,9 |

|

рядового, сержантського та |

|

старшинського складу строкової |

|

служби |

|

на виплату надбавок та підвищень, 93 342,7 |

|

призначених згідно із Законом України |

|

"Про статус ветеранів війни, гарантії |

|

їх соціального захисту" ( 3551-12 ) |

|

витрати на поховання 14 931,7 |

|

на доставку пенсій та допомоги 3 499,7 |

|

на відшкодування виплати пенсій, 984 365,9 |

|

надбавок та підвищень до пенсій, |

|

призначених за різними пенсійними |

|

програмами, всього |

з них: |

|

на виплату пенсій відповідно до 199 144,8 |

|

Законів України "Про державну службу" |

|

( 3723-12 ), "Про Національний банк |

|

України" ( 679-14 ) та "Про дипломатичну |

|

службу" ( 2728-14 ) |

|

на виплату пенсій відповідно до 5 888,3 |

|

Закону України "Про службу в органах |

|

місцевого самоврядування" ( 2493-14 ) |

|

на виплату пенсій відповідно до 198,1 |

|

Митного кодексу України ( 92-15 ) |

|

на виплату пенсій відповідно до 34 674,3 |

|

Закону України "Про прокуратуру" |

|

( 1789-12 ) |

|

на виплату пенсій відповідно до 8 073,9 |

|

Закону України "Про статус народного |

|

депутата України" ( 2790-12 ) |

|

на виплату пенсій відповідно до 1 282 |

|

Положення про помічника-консультанта |

|

народного депутата України, |

|

затвердженого Постановою Верховної |

|

Ради України від 13 жовтня 1995 р. |

|

N 379 ( 379/95-ВР ) |

|

на виплату пенсій відповідно до 32,4 |

|

Закону України "Про статус суддів" |

|

( 2862-12 ) |

|

на виплату пенсій відповідно до 180,1 |

|

Закону України "Про судову |

|

експертизу" ( 4038-12 ) |

|

на виплату пенсій відповідно до 4 363,2 |

|

Закону України "Про державну |

|

підтримку засобів масової інформації |

|

та соціальний захист журналістів" |

|

( 540/97-ВР ) |

|

на виплату пенсій працівникам льотно- 25 024,7 |

|

випробного складу та особам льотних |

|

екіпажів |

|

на виплату пенсій відповідно до 505 755,4 |

|

Закону України "Про пенсії за |

|

особливі заслуги перед Україною" |

|

( 1767-14 ) |

|

на виплату надбавок, призначених 50 130,3 |

|

згідно із Законом України "Про статус |

|

гірських населених пунктів" ( 56/95-ВР ) |

|

на виплату надбавок, призначених 1 954,1 |

|

згідно із Законом України "Про |

|

донорство крові та її компонентів" |

|

( 239/95-ВР ) |

|

на виплату допомоги пенсіонерам 70 969,5 |

|

(надбавка на непрацездатних членів |

|

сім'ї) |

|

на виплату допомоги по догляду за 61 804,3 |

|

одинокими та інвалідами |

|

на виплату щомісячної доплати до 3 263,7 |

|

пенсії особам, яким виповнилося 100 і |

|

більше років |

|

витрати на поховання 916,8 |

|

на доставку пенсій та допомоги 10 710 |

|

на компенсацію різниці у пенсійному 223 418,6 |

|

забезпеченні наукових працівників |

|

з них: |

|

на виплату пенсій відповідно до 220 314,5 |

|

Закону України "Про наукову і |

|

науково-технічну діяльність" |

|

( 1977-12 ) |

|

витрати на поховання 673,2 |

|

витрати на доставку 2 430,9 |

|

на відшкодування виплати пенсій 5 216,4 |

|

особам, вивільненим у зв'язку із |

|

закриттям Чорнобильської АЕС |

|

з них: |

|

на виплату щомісячної доплати до 5 146,9 |

|

пенсії |

|

на виплату дострокових пенсій 13,5 |

|

витрати на поховання 0,7 |

|

на доставку пенсій та допомоги 55,3 |

|

пенсійне забезпечення осіб, які 286 599,8 |

|

постраждали внаслідок Чорнобильської |

|

катастрофи, віднесених до категорії I |

|

з них: |

|

додаткова пенсія за шкоду, заподіяну 14 016,7 |

|

здоров'ю осіб, віднесених до |

|

категорії I |

|

державна пенсія особам, віднесеним до 269 467,3 |

|

категорії I, та у зв'язку з втратою |

|

годувальника |

|

на доставку пенсій та допомоги 3 115,8 |

|

на відшкодування виплати пенсій 360 388,4 |

|

особам, які постраждали внаслідок |

|

Чорнобильської катастрофи, віднесеним |

|

до категорій II, III і IV, та |

|

непрацездатним пенсіонерам, які |

|

проживають у зонах радіоактивного |

|

забруднення |

|

доплата громадянам, які працюють на 53 221,8 |

|

територіях радіоактивного |

|

забруднення |

|

додаткова пенсія за шкоду, заподіяну 38 275,2 |

|

здоров'ю осіб, віднесених до |

|

категорії II, III, IV |

|

додаткові виплати з надання пенсій за 264 970,3 |

|

віком особам, які працювали в зоні |

|

радіоактивного забруднення |

|

на доставку пенсій та допомоги 3 921,1 |

|

на компенсацію за втрату годувальника 4 002,4 |

|

та допомога на поховання громадян, |

|

які постраждали внаслідок |

|

Чорнобильської катастрофи |

|

з них: |

|

щомісячна компенсація сім'ям за 1 400,1 |

|

втрату годувальника внаслідок |

|

Чорнобильської катастрофи |

|

витрати на поховання 2 558,8 |

|

на доставку пенсій та допомоги 43,5 |

|

Видатки за рахунок коштів Фонду 97 641,5 |

|

загальнообов'язкового державного |

|

соціального страхування на випадок |

|

безробіття, всього |

|

у тому числі: |

|

на виплату пенсій відповідно до 96 491,3 |

|

Закону України "Про зайнятість |

|

населення" ( 803-12 ) |

|

витрати на поховання 87,3 |

|

на доставку пенсій та допомоги 1 062,9 |

|

Видатки за рахунок коштів Фонду 190 000 |

|

соціального страхування від нещасного |

|

випадку на виробництві та професійного |

|

захворювання, всього |

|

у тому числі: |

|

на виплату пенсій відповідно до 186 497,6 |

|

Закону України "Про загальнообов'язкове |

|

державне соціальне страхування від |

|

нещасного випадку на виробництві та |

|

професійного захворювання, які |

|

спричинили втрату працездатності" |

|

( 1105-14 ) |

|

витрати на поховання 991,7 |

|

на доставку пенсій та допомоги 2 062,1 |

|

фінансування пенсій громадянам 448,6 |

|

України, які виїхали за кордон |

|

Усього видатків 31 474 890,8 |

|

Перевищення доходів над видатками (+), 0,0 |

|

видатків над доходами (-) |

* Постанова Кабінету міністрів “Про затвердження бюджету Пенсійного фонду України на 2004 рік” № 310 від 11 березня 2003 року.

85

Перелік використаних джерел:

1.Бюджет Пенсійного Фонду України на 2004 р.

2.Закон України № 1057 – IV від 09.07.2003 “Про недержавне пенсійне забезпечення”.

3.Закон України № 1058 – IV від 09.07.2003 “Про загальнообов’язкове державне пенсійне страхування”.

4.Закон України № 1788 – XII від 05.11.1991 “Про недержавне пенсійне забезпечення”.

5.Закон України № 2745 – III від 04.10.2001 “Про страхування”.

6.Закон України № 400/97 – ВР від 26.06.1997 “Про збір на обов’язкове державне пенсійне страхування”.

7.Інструкція ПФУ № 21 – 1 від 19.12.2003 “Про порядок обчислення і сплати страхувальниками та застрахованими особами внесків на загальнообов'язкове державне пенсійне страхування до Пенсійного фонду України”.

8.Постанова КМУ № 1783 від 20.11.2003 “Про заходи щодо поліпшення пенсійного забезпечення громадян”.

9.Постанова КМУ № 310 від 11 березня 2003 року “Про затвердження бюджету Пенсійного фонду України на 2004 рік”.

10.Постанова Правління Пенсійного Фонду України № 21 – 1 від 19.12.2003 “Про затвердження Інструкції про порядок обчислення і сплати страхувальниками та застрахованими особами внесків на загальнообов'язкове державне пенсійне страхування до Пенсійного фонду України”.

11.Указ Президента України № 121 – 2001 від 01.03.2001 “Про Положення про Пенсійний фонд України”.

12.Астанович “Инстуцыональная инфраструктура пенсионной реформы в России”. – М.: 1998 г.

13.Афанасьев С.А. “Пенсионная реформа”. – М.: 1996 г.

14.Басанцов І. В. “Управління процесом формування і функціонування пенсійного фонду України”. – К.: 2001р.

15.Бойцова “Новое законодательство Украины”. – Х.: 2004 р.

16.Василик О.Д., Павлюк К.В. “Державні фінанси України” Підручник. – К.: НІОС. – 2002 р.

17.Дестяров “Пенсионные реформы в России”. М.: 2003 г.

18.Діденка “Соціально – економічні особливості системи пенсійного забезпечення в умовах перехідної економіки”. – Х.: 2003 р.

19.Долінська Р.Г. “Державні фінанси”: Навч. посібник для студентів інженерно економічних спеціальностей, слухачів післязузівської системи навчання, аспірантів і спеціалістів. – Харків: НТУ “ХПІ”, 2002 р.

20.Замула “О пенсионном сборе”. – Запоріжжя: 2003 р.

21.Замула Т. “Методичний посібник: Про пенсійний збір”. – Запоріжжя: Поліграф, 2004 р.

22.Імков “Управління пенсійними системами в Україні”. – Донецьк: 2003 р.

23.Луніна І.О. “Державні фінанси України в перехідний період”. – Харків: Форт, 2000 р.

24.Луніна І.О., Короткевич О.В., Вахненко Т.П. “Державні фінанси України та їх вплив на економічний розвиток”. –К.: Інситут економічного прогнозування НАН України, 2000 р.

25.Мачульская Е. Пенсійне страхування в Німеччині. // Соц. захист. - 2000. - №3, 2001 №5.

26.Никифорова А.А. “Пенсионные системы с развитой рыночной экономикой”. М.:– 2001 р.

27.Павлюк К.В. “Фінансові ресурси держави”: Монографія – К.: НІОС, 1997 р.

28.Порожков С.І., Сухоруков А.І., Григоренко О.Я. “Фінансова політика в Україні та в Російські Федерації: Порівняння, досвід, проблеми”: Монографія за ред. А.І. Сухорукова. – К.: НІОС, 1997 р.

29.Привалов К. “Заметки о пенсии в Германии.” М.: – 1999 р.

30.Смохвалов Н.Ф. “Пенсионное законодательство Российской Федерации”. – М.: 2003 р.

31.Юровский “Пенсионная реформа в Украине”. – Х.: 2003 р.

32.“Пенсионная реформа в России: причины, содержание, перспективы” Под ред. М.Э. Дмитриева, Д.Я. Травина. – ПСб: Норма, 1998 р.

33.“Пенсійна реформа в Центральній та Східній Європі” Публікація ООН. – К.: 2000 р.

34.“Реформи на Україні: ідеї та заходи” Під редакцією Януша Ширмера і Девіда Спелбекера – К.: Льтерпрес, 2000 р.

35.“Пенсионные фонды и инвестиции” Інформаційно – аналітичний журнал. – М.: 2003 р. №3

36.“Пенсійний кур'єр” Журнал – К.: спецвипуск липень 2003 року.

37.“Пенсія”, Народний журнал. Заснований і виданий “Д.С. Інвестмент”. – К.: 2004 р. № 1 – 3.

38.“Пенсионные фонды” Журнал. – М.: 1998 р. № 1 – 4.

39.Чилі - пенсійна система. - www.medіatext.ru/docs/10174?page=1. - 12.03.2002.

www.UkrBusiness.com.ua

40.www.pension.kiev.ua

Реферат

Дипломна робота містить 108 сторінки, 10 малюнків, 2 таблиці, список літератури з 41 найменування, 8 додатків.

Порівняльний аналіз пенсійної системи України та інших країн.

Предметом дослідження є Печерське районне відділення Пенсійного фонду України та страхова компанія ЗАТ «АСКА – Життя».

Об’єктом дослідження виступає реформована Пенсійна система України та зарубіжних країн, таких як: Росія, США, Чилі, Німеччина.

Метою дипломної роботи є аналіз реформованої Пенсійної системи України та зробити порівняльний аналіз з зарубіжними країнами.

Одержані результати можуть бути використані у: для написання наукової роботи, викладенні матеріалу для студентів вищих навчальних закладів та для студентів другої вищої освіти.

Рік виконання дипломної роботи – 2004 р.

Рік захисту роботи 14.06.2004 р.

16

Розділ I Теоретичні основи пенсійних систем (фінансовий аспект)

I.1. Місце пенсійної системи в фінансовому ринку

Необхідність кардинальної пенсійної реформи останнім часом стала очевидна. Це зрозуміло не лише спеціалістам. В Законі “Про загальнообов’язкове державне пенсійне страхування” Верховна Рада прийняла нові зміни, щодо реформування пенсійної системи.

В Законі урядом признається неефективність принципу побудови тогочасної системи пенсійного забезпечення і в якості основних цілей визнчається:

реалізація гарантованого права громадян на пенсійне забезпечення в старості, інвалідності, у випадку втрати годувальника та в інших, встановлених законодавством, випадках.

забезпечення фінансової стабільності пенсійної системи і створення передумов для стійкого розвитку пенсійного забезпечення на основі державного пенсійного страхування та бюджетного фінансування.

пристосування системи пенсійного забезпечення ринкових відносин, що розвиваються в державі.

раціоналізація та оптимізація розмірів та умов надання пенсій.

підвищення ефективності пенсійного забезпечення громадян шляхом удосконалення системи управління.

Реформа, на думку уряду, повинна грунтуватися на таких принципах:

кожний громадянин має право на пенсійне забезпечення в випадку втрати працездатності, внаслідок старості, інвалідності, при втраті годувальника та в інших випадках, встановлених законодавством.

кожний працюючий за наймом підлягає обов’язковому державному пенсійному страхуванню.

кожний застрахований за державним страхуванням має право на трудову пенсію згідно з продовженням страхування та заробітку, з якого сплачуються внески.

фінансування державного пенсійного забезпечення грунтується на принципі солідарності, включає солідарність поколінь, суб’єктів та окремих галузей економіки.

кошти державного пенсійного страхування використовуються виключно на пенсійне забезпечення осіб, застрахованих за правилами та нормами, що встановлені законодавством. Частина цих коштів спрямовується на розподіл та забезпечення пенсійних гарантій громадян незалежно від їх місця проживання на території держави. Видатки, на пенсійне забезпечення осіб, не приймають участь в пенсійному страхуванні та забезпечуються державним бюджетом.

I.2. Структура пенсійної системи

Законом передбачається формування три рівневої пенсійної системи.

По мірі розвитку ринкової економіки, категорії в які входять особи, що не мають трудового (страхового) стажу, будуть розширюватися, а роль соціальних пенсій – збільшуватиметься. Держава з соціально орієнтованою економікою на може ігнорувати проблеми матеріального забезпечення значного кола непрацездатних, по різним причинам не зайнятим соціальним страхуванням. Таким чином, стає очевидним перший рівень системи державних пенсій – базова пенсія.

Другий рівень – трудова (страхова) пенсія. Роль цього типу державної пенсії визначає всю організацію соціального та в першу чергу пенсійного страхування. В контексті реформи вона повинна бути очищена від невідповідних їй функцій і відповідати природі солідарної політики працюючих за наймом, на якій базується соціальне страхування. З цього випливає принципова вимога до реформи трудових пенсій – відповідність розміру і умов надання пенсій – об’єму участі в соціальному страхуванні кожної конкретної особи, що виражається в продовженні страхування і величині внеску.

При визначенні права на пенсію та її розмірів періоди, що не зв’язані з виплатою страхових внесків, можуть брати до уваги при умові виплати відповідних видатків з державного бюджету. Це означає порядкове виконання в організації трудових пенсій страхових принципів. Останні виключають, будь – які переваги для окремих або груп застрахованих.

Третій рівень в пенсійному забезпеченні повинні займати недержавні пенсії. Недержавне пенсійне забезпечення в загальній системі держави розглядається як доповнення до державного, яке може виконуватись як в формі додаткових професійних програм окремих підприємств, галузей економіки або територій, так і формі особового пенсійного страхування громадян, утворюючих заощадження коштів на своє додаткове пенсійне забезпечення в страхових компаніях або пенсійних фондах.

Обидві ці форми мають право на існування і повинні розвиватися. Разом з тим встановлення і розвиток професійних програм на сучасному етапі являється пріоритетною задачею і повинно стимулюватися в першу чергу.

Слід відмітити що положення закону, присвячені розвитку професійних пенсійних схем, були найменш затронуті і в інших законопроектах лише були більш конкретизовані та деталізовані.

Після прийняття рішення про створення професійних пенсійних програм вона стає обов’язковою і не може бути ліквідована за рішенням її творителів.

Професійна пенсійна програма повинна відповідати цілому ряду вимог. Перш за все, вона повинна представляти пенсії, а не єдиноразові виплати, а по друге вона повинна координуватися з системою державних пенсій в відношенні видів пенсій і пенсійного віку.

Пенсійна програма може бути як з встановленими виплатами так і з встановленими внесками. Її фінансування може виконуватись як виключно за рахунок внесків роботодавців, так із участю працюючих. В той же час всі обов’язки по пенсійних програмах повинні мати фінансові покриття в формі накопичувальних активів та в формі майбутніх внесків, що надходитимуть.

При фінансуванні програм виключно за рахунок роботодавців в ній не може бути передбачений відповідний період часу, на протязі якого працівники, охоплені пенсійною програмою, не мають пенсійних прав. Якщо вони звільняються з підприємства до закінчення цього періоду, такий період не повинен бути довгим. Для працівників, що ведуть трудову діяльність, необхідно, згідно Закону, передбачити механізм переводу отриманих пенсійних прав в випадку їх звільнення з підприємства до отримання права на пенсію.

В тому випадку, якщо професійна пенсійна програма відповідає встановленим вимогам, то повинні бути надані відповідні податкові пільги. Для підприємств, які мають пенсійні програми, можуть бути встановлені межі заробітку для вилучення внесків на державне пенсійне забезпечення на рівні, що не перевищує в півтора рази величину середньої зарплати.

Крім того, внески, відраховані підприємством на фінансування професійних програм, повинні виключатися з податкової бази підприємства. Разом з тим в цілях забезпечення справедливої політики розподілу, згідно проекту, необхідно встановити межу внесків, котрі не враховуються при визначенні податкової бази. Загальна межа внесків, що вилучаються на державне і додаткове професійне пенсійне забезпечення, могла б бути встановлена на рівні тарифу внесків, що вилучається на державне пенсійне забезпечення з зарплати, та що не перевищує встановлену кратну величину середньої зарплати і в меншому розмірі, регресивно диверсифікованого, в залежності від величини зарплати робітників.

Оскільки більша частина активів професійних програм буде використовуватись на накопичення і інвестування в розвиток економіки, то є цілеспрямованим, згідно з проектом, також звільнити від оподаткування інвестиційний дохід професійних пенсійних фондів. Разом з тим слід внести оподаткування пенсій, сплачених за професійними пенсійними програмами. Таким чином, мова йде не про звільнення від оподаткування інвестиційного доходу професійних програм, а про встановлення відстрочки в оплаті податків на ці доходи.

Розвиток недержавних пенсійних систем повинен виконуватися під державним контролем. Необхідна також координація недержавних пенсійних програм з державними.

Пенсійне законодавство не повинно визначати розмір та конкретні умови становлення недержавних пенсій.

Рішення цих питань необхідно залишити на розгляд тих структур, котрі створюють недержавні пенсійні програми. Разом з тим законодавство про недержавне додаткове пенсійне забезпечення повинне встановити визначені межі, щодо характеру допустимої діяльності таких структур в області пенсійного забезпечення.

За думкою авторів закону базові пенсії повинні бути представлені всім громадянам і забезпечувати матеріальні умови життя особі при настанні інвалідності, досягнення пенсійного віку, або в випадку втрати годувальника незалежно від наявності трудового стажу.

Визначимо, що базові пенсії починаються з фінансованих розмірів з урахуванням прожиткового мінімуму пенсіонера в залежності від степені втрати працездатності і не можуть сплачуватися працюючим громадянам.

Разом з тим на перехідному етапі соціальна пенсія зберігається, а базова пенсія представляє собою частину трудової пенсії. Трудові (страхові) пенсії повинні надаватися всім особам, працюючим за наймом, та іншим категоріям населення, охоплених обов’язковим пенсійним страхуванням.

В загальній системі трудових пенсій всі її учасники повинні мати однакові обов’язки по її фінансуванню, а згідно з цим і однакові права відносно умов призначення розмірів пенсій. Які – небудь виключення або пільги в такій системі не допускаються. В зв’язку з цим з пенсійної системи повинні бути виключені всі види пенсійних пільг. Досягнення даної мети може бути присутнє тільки при розвитку недержавних форм пенсійного забезпечення, які повинні взяти на себе і збереження раніш прийнятих прав на пільгові пенсії.

Виходячи з цілей форми трудові (страхові) пенсії підлягають суттєвим змінам з точки зору розмірів, умов їх призначення та сплати. Рішучим фактором являється пенсійний вік. Саме він визначає співвідношення чисельності працюючих та пенсіонерів. В процесі старіння населення частка пенсіонерів збільшується.

В реальних умовах, з точки зору авторів закону, з урахуванням соціально – політичної ситуації єдиноразове збільшення пенсійного віку є неможливим. Тому в межах даної форми можуть вирішуватись задачі обмеженого характеру.

Проблему підвищення пенсійного віку, згідно Закону, можливо було б вирішити з врахуванням демографічної ситуації в державі, передбачивши в законі нові умови, починаючи з другого десятиліття даного століття.

Разом з тим вже в теперішній час можливо було б розробити програму стимулювання переходу на пенсію по старості в більш пізньому віці, що могло б призвести до збільшення фактичного віку виходу на пенсію.

Пенсійні пільги як стимул (не ефективний) для збільшення кадрів і вирішення інших глобальних або загальнодержавних задач, повинні бути замінені іншими більш рішучими мірами.

Вимоги, щодо величини стажу для трудових пенсій повинні бути пов’язані виключно з продовженням виплати страхових внесків. Мінімальний страховий стаж може бути встановлений в перспективі в розмірі одного повного року праці. Відповідно трудова пенсія буде по своєму розміру пропорційна цьому стажу. При такому підході відпала необхідність зберігання інституту пенсій по неповному трудовому стражі.

Розмір трудової пенсії по старості, як і по діючим умовам, повинен визначатися з урахуванням трудового (страхового) стажу і заробітку. Але ж сам механізм вирахування пенсії буде приближений до потреб, які випливають з принципів соціального страхування. В законі 2003 року вихідним критерієм для визначення розміру пенсії являється ціна року страхового стажу, виражена в процентах до заробітку, прийнятого до вирахування пенсії.

Автори закону допускають, що з урахуванням базової пенсії цю ціну можливо встановити на рівні 1% заробітку за кожен рік трудового (страхового) стажу. В результаті середній загальний розмір знову назначений базовою та трудовою пенсій становить 55 – 60% заробітку працюючого замість 45 – 47% (фактичне співвідношення середньої пенсії до середньої заробітної плати в теперішній час), що вище, ніж в інших країнах з високо розвинутою економікою.

В якості мінімальної пенсії пропонувалось вибрати базову пенсію.

Величину максимального розміру пропонувалось визначатися іншим шляхом – обмежити встановленим бар’єром заробіток, з якого знімаються страхові внески. При цьому на першопочатковому етапі по досягненню фінансової стабілізації пенсійної системи такий бар’єр заробітку вирахування внесків може не встановлюватися взагалі чи встановлюватися на більш високому рівні, ніж для вирахування пенсій.

Період обліку заробітку для вирахування пенсії вже в наш час може становити 5 років. З практичної точки зору навряд в найближчий час цілеспрямовано дозволять обліковувати період за ці бар’єри, оскільки це ускладнить індексацію заробітків і вирахування пенсій в умовах інфляції. По мірі стабілізації економічного положення стане можливим перехід до вирахування пенсії з заробітку за весь період страхування.

Виплата трудових пенсій з обліком чи без обліку заробітків та інших доходів завжди була предметом суперечок в державі. З позицій природи пенсій, визначаємо прямо чи в законодавчому чи теоретичному плані що заміна заробітку, втраченого в зв’язку з припиненням роботи, визначається однозначне рішення: пенсія в випадку продовження оплачуваної роботи виплачується не повинна, в крайньому випадку, в повному обсязі. Інше рішення суперечить принципам соціального страхування, базуючись на солідарності, насамперед, віків, змінившись на ринку праці і передавали естафету громадянам, які зістарілися і втратили в наслідок цього заробіток. Збереження виплати пенсії в період праці протидіяло б не тільки призначенню пенсійної системи, але й змінившимся умовам ринку праці.

Що стосується матеріальних стимулів до продовження праці для громадян, які зберегли працездатність, то вони закладені в самих нормах пенсій, які при нормальній організації пенсійного забезпечення і оплати праці завжди нижче ніж норми заробітку. В той час праця без отримання пенсії буде винагороджуватися її розміром за кожен рік праці після досягнення пенсійного віку.

Виплата пенсій працюючим пенсіонерам, які мають високий прибуток, ніж непрацюючим пенсіонерам, поглинає значну частину засобів, які могли б бути використані на підвищення пенсій тим, хто не може працювати. Разом з тим, враховуючи інтереси низькооплачуваних пенсіонерів, в новій системі можна було б передбачити виплату пенсій при відносно невисокому совокупному доході пенсіонера.

Пенсії по інвалідності і по втраті годувальника повинні базуватися на загальних з пенсіями по старості принципах, розуміється, в частині, що приміняються до цих пенсій. Пропонується в основному зберегти умови і норми їх призначення і відношення розмірів з пенсіями по старості.

Пенсії в зв’язку з несчасним випадком на підприємстві і професійними захворюваннями повинні представляти в межах системи страхування від несчасних випадків і професійних захворювань на підприємстві за рахунок роботодавців.

При проведенні пенсійної реформи в законодавчому порядку встановлено гнучкий механізм індексації розмірів пенсій і відповідно заробітків, з яких вони вираховуються, розраховані на різні рівні інфляції і економічного розвитку.

Законом 2003 року індексацію в межах системи державних пенсій, що складаються з базових і трудових (страхових) пенсій, передбачалось виконати шляхом регулярного підвищення пенсій в відповідності з ростом цін. По мірі стабілізації фінансової бази пенсійного забезпечення для виконання індексації трудових (страхових) пенсій, можна буде використовувати порядок, при якому для кожного пенсіонера визначається індивідуальний коефіцієнт, який дорівнює відношенню заробітку працівника з середньою зарплатою в країні в рік його отримання. На цей коефіцієнт множиться середня зарплата в країні на момент індексації, і таким чином виводиться новий заробіток для обчислення пенсії.

Досягнення поставлених в цьому Законі цілей можливо при реалізації запропонованих вище мір в комплексі з покращенням механізму фінансування і організації адміністративних структур. Для цього передбачається виконати слідуючі міри:

ввести солідарну матеріальну відповідальність за виплату страхових внесків роботодавця і робітника, поетапно встановивши для них однакову норму страхових внесків в процентному відношенні до зарплати робітника. При цьому, щоб робітник не потерпав від такого рішення, зарплату необхідно збільшити на ту частину внесків, яку він буде виплачувати замість роботодавця. В економічному розумінні результат не зміниться. Однак пам’ятавши, що розмір пенсії тепер буде залежати від періоду сплати страхових внесків, працівник змушений буде включитись в механізм контролю за їх своєчасною сплатою. Це дозволить скоротити кількість випадків несплати внесків в Пенсійний фонд;

ввести персоніфікований облік сплати страхових внесків і придбаних пенсійних прав на основі застосування сучасних методів інформатики та, таким чином, впорядкувати весь пенсійний процес при переході на нові принципи назначення пенсій в залежності від сплати страхових внесків. Такий облік не тільки зміцнить дисципліну надходження внесків, але й дозволить спростити та полегшити процедуру визначення пенсій, звільнить від необхідності збору та представлення в органи, виконуючих пенсійне забезпечення, великої кількості документів про стаж роботи (страхування) заробітку, оскільки ці органи будуть вже мати при собі всі необхідні відомості;

з метою підвищення ефективності управління коштами і посилення контролю за їх використанням потрібно створити наглядовий комітет, зарахувавши до нього посади міністрів соціального захисту населення, праці, фінансів, а також представників роботодавців і застрахованих.

Для встановлення тісної залежності, назначення, пенсійних пільг від реальних умов підприємства і формування відповідного економічного механізму становиться необхідним:

провести роботу по підвищенню гігієнічного нормування шкідливих факторів підприємницького середовища трудового (страхового) процесу, і на цій підставі затвердити критерії для відношення робіт, професій і посад до категорій за якими населенню будуть надаватися дострокові пенсії. На підставі оцінок, встановлених критеріїв для визначення умов праці на конкретних підприємствах дасть змогу на 30 – 35% скоротити призначення пенсійних пільг у зв’язку з їх необгрунтованістю і об’єктивно виділити сферу дії пільгових пенсій. При цьому, в перехідний період, пільги по державному пенсійному забезпеченню повинні розповсюджуватися на ті підприємства де шкідливі умови праці, небезпечні для здоров’я особи зберігаються незалежно від стану науково – технічного прогресу.

відновити систему повернення підприємствами пенсійних витрат, на дострокові пенсії, мається на увазі побудова таких економічних важелів, які в кінцевому результаті дозволить перевести встановлення пенсійних пільг за умовами праці в додаткові професійні пенсійні програми. Такий механізм може бути використаний в якості перехідної міри для тих виробництв, де виробниками об’єктивних критеріїв оцінки умов праці потягне за собою необхідність відміни призначення пільгових пенсій робітникам, які вже мають необхідний стаж для дострокового виходу на пенсію.

Індивідуальний (персоніфікований) облік страхових внесків зайнятого населення повинен бути, згідно Закону, рішенням, як мінімум, трьох принципових проблем.

По – перше, він повинен привести механізм пенсійної системи, до умов ринкових відносин, що розвиваються.

По – друге, без персоніфікованого обліку страхових внесків неможливо розвивати державне пенсійне страхування, в напрямі встановлення залежності розміру пенсії від страхового стажу і сплачених страхових внесків в пенсійну систему. Така залежність повинна вплинути на бюджет пенсійної системи, оскільки вона створює зацікавленість в своєчасній і повній сплаті страхових внесків.

По – третє, персоніфікований облік повинен створити можливість більш точного прогнозування зміни чисельності зайнятого населення та пенсіонерів в державі як в цілому, так і за фахом, по продовженню стажу та середніми розмірами, і як наслідок, давати можливість більш точній оцінці необхідних видатків на виплату пенсій і більш точних видатків страхового тарифу.

Персоніфікований облік страхових внесків може здешевлювати систему адміністративного контролю за правильність перерахунку внесків державного пенсійного страхування роботодавцями, доповнити його контроль з боку працівників.

Створення необхідної бази даних персоніфікованого обліку, яка могла б практично використовуватись при призначенні пенсій, потребує відповідного часу для накопичення відповідної інформації. Повна реалізація програми можлива, як показує минулий досвід на протязі п’яти – семи років.

З обліком наявних напрацювань вже в 2003 році можна було приступити, згідно Закону, до опрацювання даного Закону персоніфікації обліку страхових внесків на одній чи декількох територіях.

Поряд з цим шкідливі елементи персоніфікованого обліку страхових внесків з використанням його даних при назначені пенсій в наступні два – три роки могло бути, згідно проекту, виконуватись в пропорційному розрізі.

Проект пенсійної системи передбачав перехід до нових принципів пенсійного забезпечення зі збереженням пенсійних прав, доданих до діючої пенсійної системи.

На першому етапі (2003 р.) передбачається здійснення невідкладних мір, забезпечити захист рівня життя пенсіонерів в умовах інформації і росту вартості життя шляхом розширення бази для сплати внесків на пенсійне забезпечення і посилення відповідальності за несплату внесків, а також удосконалення порядку начислення пенсії та її індексація.

На другому етапі (2004 – 2005 р.) передбачається ввести в дію підготовку нового пенсійного закону в якому будуть конкретизовані і юридично оформлені терміни введення в дію окремих положень закону. На другому етапі повинна була бути також розкрита практична робота по здійсненню персоніфікованого обліку платників внесків і створення банку даних отриманих пенсійних прав, початися робота по координації державного пенсійного забезпечення і недержавних професійних пенсійних систем.

На третьому етапі (починаючи з 2006 р.) планується остаточна реалізація цілей і принципів реформи з більш повним використанням сучасних методів прогнозування і інформаційних технологій, дозволяючи забезпечити фінансову стабільність пенсійної системи на довгострокову перспективу і високу ефективність її функціонування в інтересах пенсіонерів.

57

Розділ II Пенсійна система України

II.1. Основи реформування Пенсійної системи України

Пенсійне забезпечення в Україні є державною системою і є основною складовою системи соціального захисту населення. Міністерство праці та соціальної політики України є головним (провідним) органом у системі центральних органів виконавчої влади із забезпечення реалізації державної політики у сфері пенсійного забезпечення. Управління фінансами пенсійного забезпечення здійснює Пенсійний Фонд України. На нього покладено також здійснення функцій з призначення (перерахунку) пенсій. Обіг коштів у пенсійній системі здійснюється через банківські установи та відділення зв’язку.

Система охоплює всіх непрацездатних громадян похилого віку, інвалідів, осіб, які втратили годувальника, виплати яким проводяться у формі пенсій, надбавок та підвищень до пенсій, компенсаційних виплат, додаткових пенсій. Кошти на реалізацію Державної пенсійної програми формуються за рахунок надходжень від:

обов'язкових внесків підприємств, установ, організацій;

обов'язкових внесків громадян;

коштів Державного бюджету та фондів соціального страхування;

інших надходжень.

Пенсійна система доповнюється системою пільг, компенсацій, гарантій, програмою житлових субсидій та іншими видами державної соціальної допомоги громадянам похилого віку, інвалідів, сімей з дітьми тощо.

Діючий Закон України “Про пенсійне забезпечення” був прийнятий в 1991 році з урахуванням діючих на той час економічних, соціально-політичних умов і його норми були розраховані під тариф внесків на соціальне страхування 61 відсоток фонду оплати праці. Звичайно, такий розмір внесків діяв лише один квартал, оскільки був непосильним для економіки. Сьогодні розмір обов’язкових платежів до Пенсійного фонду суттєво зменшився і становить 32 відсотки фонду оплати праці.

Слід врахувати, що внаслідок сплеску народжуваності впродовж 60х-70х років та його критичного спаду впродовж 80х-90х, на фоні збільшення загальної тривалості життя та незначного збільшення народжуваності спостерігається дисбаланс чисельності населення пенсійного віку по відношенню до чисельності населення працездатного віку, який має тенденцію до поглиблення, починаючи з 2020-го року.

Нинішня солідарна система надзвичайно уразлива до демографічних змін, що викликаються старінням населення, і в результаті чого зменшується співвідношення числа працюючих і кількості пенсіонерів.

Мал. 1: Темпи старіння населення України 1959 – 2026 (прогноз)

![]()

Прогноз загальної чисельності платників внесків до системи загальнообов’язкового державного пенсійного страхування і пенсіонерів, які отримують пенсії з Пенсійного фонду України свідчить про майже невпинне ускладнення ситуації. Особливо гострим воно стане за умови нижчих темпів зростання реальної заробітної плати і відповідно надходжень до Пенсійного фонду України.

Тому без прийняття нового законодавства ми не зможемо мати надійної фінансової бази пенсійної системи.

З цією метою опрацьовано законопроекти щодо запровадження загальнообов’язкового пенсійного страхування та додаткового пенсійного забезпечення.

Законопроект “Про загальнообов’язкове державне пенсійне страхування”, що був внесений Урядом, прийнято в першому читанні. Робочою групою, створеною у Верховній Раді України, проведена значна робота щодо доопрацювання зазначеного законопроекту.

Впровадження нової пенсійної системи – це багато аспектна робота, розрахована на тривалу перспективу. Пенсійна реформа в Україні є продовженням та складовою частиною економічних реформ в країні та послідовною реалізацією раніше прийнятих законодавчих актів.

Внаслідок здійснення реформи було впроваджено трирівневу пенсійну систему, яка розширить можливості для підвищення добробуту людей та економічного зростання в Україні.

Перший рівень - реформована солідарна пенсійна система, побудована на принципах "соціального страхування" та "солідарності поколінь".

Другий рівень - обов'язкова накопичувальна пенсійна система. Кошти цієї системи інвестуватимуться за спеціальними правилами з метою отримання інвестиційного доходу на користь застрахованих осіб. Накопичені в системі кошти належатимуть застрахованим особам, використовуватимуться для здійснення їм пенсійних виплат і успадковуватимуться спадкоємцями;

Третій рівень - система добровільного недержавного пенсійного забезпечення.

Реформа першого рівня (солідарної системи) передбачає:

охоплення системою загальнообов'язкового державного пенсійного страхування усіх працюючих громадян (у тому числі і тих, хто забезпечує себе роботою самостійно, а також найманих працівників у приватному секторі економіки), що дозволить створити рівні права на пенсійне забезпечення для усіх категорій громадян;

запровадження нової формули нарахування пенсій, що передбачає розширення періоду врахування заробітку при визначенні розмірів пенсій (на підставі даних системи персоніфікованого обліку внесків), зарахування до страхового стажу періодів, за які сплачено страхові внески, ставить майбутній розмір пенсії у залежність від величини заробітку, з якого сплачувались пенсійні внески, та страхового стажу, протягом якого вони сплачувались.

Крім того, буде знято максимальне обмеження розмірів трудових пенсій, що на сьогодні становить 150 грн. Це відновить належну диференціацію пенсій, а відтак - соціальну справедливість пенсійної системи.

При цьому сьогоднішнім пенсіонерам буде надано право на перерахунок призначеної їм пенсії за умовами нового Закону, що дозволить скористатись перевагами реформованої пенсійної системи усім віковим групам наших громадян.

Таким чином, перший рівень - це солідарна система пенсійних виплат, внески до якої сплачуватимуться усіма працюючими громадянами країни та їхніми роботодавцями. За рахунок цих коштів і виплачуватимуться страхові пенсії. Розмір пенсії залежатиме від розміру заробітної плати, з якої сплачувались пенсійні внески, та страхового стажу, протягом якого вони сплачувались, що досягатиметься шляхом впровадження системи персоніфікованого обліку відомостей про заробіток та сплату пенсійних внесків, на основі даних якої призначатимуться і виплачуватимуться пенсії. Ведення та обслуговування такої системи здійснюватиме Пенсійний фонд України.

Створення другого рівня пенсійної системи означатиме запровадження в нашій країні системи загальнообов'язкового накопичувального пенсійного страхування. Суть такої системи полягає у тому, що частина обов'язкових внесків до пенсійної системи (загальний рівень пенсійних відрахувань залишиться незмінним) накопичуватиметься у єдиному накопичувальному фонді і обліковуватиметься на індивідуальних накопичувальних пенсійних рахунках громадян, які (та на користь яких) сплачуватимуть такі внески. Ці кошти інвестуватимуться в економіку країни з метою отримання інвестиційного доходу і захисту їх від інфляційних процесів. Управління пенсійними коштами здійснюватимуть компанії з управління активами (для яких ця діяльність є професійною і буде ліцензуватись), обраними на конкурсній основі. При інвестуванні пенсійних активів компанії діятимуть згідно з вимогами законів щодо диверсифікації (вкладання коштів у різні напрями) інвестиційних вкладень. Безпосереднє зберігання пенсійних активів здійснюватиме банківська установа - зберігач, який нестиме відповідальність за цільове використання цих активів. Кошти на індивідуальних накопичувальних пенсійних рахунках громадян будуть власністю цих громадян, і вони зможуть скористатись ними при досягненні пенсійного віку (або, у випадках, передбачених законом, раніше цього терміну, наприклад у випадку інвалідності). Виплати з накопичувального фонду здійснюватимуться додатково до виплат із солідарної системи.

Адміністративне обслуговування цієї системи здійснюватиметься Пенсійним фондом України.

Введення другого рівня пенсійного страхування дозволить:

збільшити загальний розмір пенсійних виплат завдяки отриманню інвестиційного доходу;

посилити залежність розміру пенсії від трудового вкладу особи, а отже, посилити зацікавленість громадян у сплаті пенсійних внесків;

зменшити "навантаження" на фонд оплати праці роботодавців через перерахування частини обов'язкових пенсійних внесків до накопичувального фонду, що здійснюватиметься із заробітку працівника;

успадковувати кошти, обліковані на персональному пенсійному накопичувальному рахунку, родичам застрахованої особи;

створити потужне джерело інвестиційних ресурсів для зростання національної економіки;

розподілити ризики виплати низьких розмірів пенсій між першим та другим рівнем пенсійної системи і таким чином застрахувати майбутніх пенсіонерів від негативних демографічних тенденцій та коливань у економічному розвитку держави.

Другий рівень буде впроваджено лише після формування необхідних економічних передумов та створення відлагодженої і ефективної системи державного нагляду та регулювання у цій сфері, а також необхідної інфраструктури.

У Законі також передбачено, що через 11 років після введення обов'язкової накопичувальної системи громадянам буде надано право, за бажанням, перевести їхні обов'язкові пенсійні заощадження з накопичувального фонду до обраного ними недержавного пенсійного фонду (тобто на третій рівень). Це дозволить застрахованим особам самостійно вирішувати, яка інвестиційна політика є найбільш прийнятною для інвестування їхніх пенсійних заощаджень, а отже - в більшій мірі впливати на розмір своєї майбутньої пенсії.

Третій рівень пенсійного забезпечення передбачено створювати у вигляді системи добровільного недержавного пенсійного забезпечення за пенсійними схемами з визначеними внесками. Основу такої системи становитимуть недержавні пенсійні фонди (відкриті, корпоративні та професійні).

У рамках цієї системи працівники матимуть можливість, за бажанням, додатково до заощаджень у загальнообов'язковій системі (накопичувальному фонді) перераховувати внески до обраного ними недержавного пенсійного фонду. Система недержавних пенсійних фондів дозволить залучати і кошти роботодавців до формування пенсійних заощаджень працівників і, таким чином, ще більше сприяти підвищенню рівня життя громадян на заслуженому відпочинку. Внески до недержавних пенсійних фондів як з боку працівників, так і їхніх роботодавців, а також отриманий інвестиційний дохід оподатковуватимуться на пільгових умовах. Розмір пенсії в такій системі залежатиме від розміру страхових внесків та терміну, протягом якого ці внески накопичувались, а також отриманого на них інвестиційного доходу.

У Законі "Про недержавне пенсійне забезпечення" детально прописано вимоги до процедури заснування недержавних пенсійних фондів, системи управління цими фондами та їхніми активами. Крім того, встановлено чіткі вимоги до компаній (та персоналу), що:

управлятимуть пенсійними активами;

здійснюватимуть адміністративне управління пенсійними фондами;

надаватимуть агентські послуги у цій сфері.

Окремо виділено вимоги до банківських установ-зберігачів, визначено їхні функції та межі відповідальності за цільове використання добровільних пенсійних заощаджень.

Встановлено також вимоги до складу пенсійних активів, напрямів, ринків та диверсифікації (розподілу) їхнього інвестування (вкладення).

З боку держави буде встановлено суворий та дієвий нагляд за системою недержавного пенсійного забезпечення.

Усі ці вимоги та розгалужена інфраструктура системи спрямовані на забезпечення належного рівня захисту пенсійних заощаджень та майнових прав застрахованих осіб в системі обов'язкового та добровільного пенсійного страхування.

Трирівнева пенсійна система дозволить розподілити між трьома її складовими ризики, пов'язані зі змінами в демографічній ситуації (до чого більш чутлива солідарна система) та з коливаннями в економіці і на ринку капіталів (що більше відчувається у накопичувальній системі). Такий розподіл ризиків дозволить зробити пенсійну систему більш фінансове збалансованою та стійкою, що застрахує працівників від зниження загального рівня доходів після виходу на пенсію і є принципово важливим та вигідним для них.

На сучасному етапі пріоритетним напрямом роботи уряду є створення необхідної нормативної та організаційної бази для чіткого і ефективного введення в дію нових пенсійних законів.

Початок повномасштабної пенсійної реформи буде пов'язаний, в першу чергу для Пенсійного фонду України, з великою підготовчою роботою з організації перерахунків пенсій за умовами нового Закону та здійсненням нових призначень пенсій.

Крім того, необхідно буде забезпечити максимальну повноту збирання пенсійних внесків, точність планування та виконання бюджету Фонду.

До виконання цього завдання повинні бути належним чином підготовлені відповідні служби Пенсійного фонду України - від центрального апарату до районної його структурної одиниці. Ця готовність має бути кадровою, технічною та організаційною.

II.2. Структура фінансування коштів Пенсійного фонду (за основними рівнями).

II.2.А Базова пенсія

Новий механізм обчислення пенсій у солідарній системі

Реформування сьогодні діючої солідарної системи здійснюватиметься, зокрема, через запровадження нового порядку нарахування трудових пенсій, за яким матимуть право на перерахунок пенсії і нинішні пенсіонери. Пенсії обчислюватимуться із скоригованої на індивідуальний коефіцієнт середньої заробітної плати в Україні із урахуванням страхового стажу. Індивідуальний коефіцієнт для коригування заробітку визначатиметься для кожної особи шляхом ділення фактичної заробітної плати застрахованої особи на величину середньої заробітної плати в Україні за відповідний період у розрізі кожного місяця. Таким чином, набуде сучасного значення заробітна плата, виплачена у минулі роки, яка зазнала впливу інфляції. До страхового стажу зараховуватимуться всі періоди, за які сплачені страхові внески до Пенсійного фонду та періоди, які за діючим законодавством зараховуються до трудового стажу.

Мал. 2: Чисельність осіб пенсійного віку до загальної чисельності платників

Індексація та перерахунок пенсій

Законопроектом “Про загальнообов’язкове державне пенсійне страхування” передбачено, що пенсії із солідарної системи пенсійного страхування будуть індексуватись з урахуванням двох компонентів: врахування росту індексу цін споживчого ринку та темпів зростання реальної середньої заробітної плати в Україні, а саме: розміри пенсій будуть індексуватись відповідно до законодавства про індексацію та грошових доходів населення та ще додатково підвищуватиметься на 20% темпів зростання реальної середньої заробітної плати в Україні по відношенню до попереднього року.

Розрахунки підтверджують, що додатково можна запровадити підвищену індексацію пенсій відповідно до темпів зростання реальної заробітної плати.

Максимально ефективне використання коштів Пенсійного фонду можна досягти за умови встановлення гнучких методів індексації пенсій.

Страховий стаж у солідарній системі

У цьому розділі розглянемо періоди, з яких складається стаж, і коефіцієнт страхового стажу, що застосовується для обчислення розміру пенсії. Цьому в законі №10581(і надалі № 1058) присвячений розділ II.

Відповідно до п. 1 ст. 24 Закону № 1058, страховий стаж – це період (термін):

протягом якого особа підлягає загальнообов’язковому державному пенсійному страхуванню;

за який щомісяця сплачені страхові внески в сумі не меншій, ніж мінімальний страховий внесок.

Зазначимо, що у ст. 1 Закону № 1058 дещо інше визначення страхового стажу, в ньому згадується також про сплату збору на обов’язкове державне пенсійне страхування згідно із законодавством, що діяло раніше, й не згадується, що сума страхових внесків повинна бути не меншою мінімального страхового внеску.

Період, протягом якого особа підлягає загальнообов’язковому державному пенсійному страхуванню, умовно можна поділити на період трудової діяльності й інші періоди, що враховуються в стаж роботи для призначення пенсії:

до 01.01.2004 р. – зараховуються до страхового стажу в порядку й на умовах, передбачених законодавством СРСР і Законом про пенсійне забезпечення;

з 01.01.2004 р. – зараховується до страхового стажу в порядку й умовах, передбачених Законом № 1058. А саме: страховий стаж враховується в одному розмірі, крім випадків, передбачених пп. 3 п. 2 та п. 5 Прикінцевих положень Закону № 1058.

Страховий стаж обчислюється в місяцях. Якщо застрахована особа, яка підлягала загальнообов’язковому державному пенсійному страхуванню або брала добровільну участь у системі такого страхування, відпрацювала неповний місяць, для того щоб цей місяць зарахувати до страхового стажу як повний, необхідно дотримувати умову: сума сплачених за цей місяць страхових внесків повинна бути не меншою, ніж мінімальний страховий внесок.

Мінімальний страховий внесок – це сума грошових коштів, визначена за формулою:

![]()

де:

Свмін – мінімальний страховий внесок;

Зпмін – мінімальний розмір зарплати, встановлений законом на день її отримання;

%СВ – розмір страхового внеску (у відсотках), встановленого законом на день отримання заробітної плати (доходу).

Якщо сума сплачених за відповідний місяць страхових внесків менша Свмін, то для зарахування цього періоду до страхового стажу як повного місяця можна здійснити доплату до суми страхових внесків таким чином, щоб загальна сума сплачених внесків таким чином, щоб загальна сума сплачених коштів за відповідний місяць була не меншою СВ мін2.

Умови і порядок доплати визначений ст. 50 Інструкції № 21-1. Так, відповідно до п. 15.1, якщо застрахована особа хоче зарахувати неповний місяць роботи до страхового стажу як повний місяць, їй необхідно подати до органів Пенсійного фонду за місцем призначення пенсій заяву. Після цього застрахована особа отримує повідомлення розрахунок із зазначеною сумою доплати, яке складає працівник відділу “надходження доходів” на підставі даних персоніфікованого обліку про період, за які застрахована особа хоче зробити доплату, і протягом 10 календарних днів (після отримання повідомлення розрахунку) перераховує зазначену суму. Після отримання цієї суми відділ “надходження доходів” інформує відділ персоніфікованого обліку, який внесе в дані застрахованої відповідну відмітку.

Якщо і доплати не було, до страхового стажу застраховується період, визначений за кожен місяць сплати страхових внесків за формулою:

![]()

де:

ТП – тривалість періоду, який зараховується до страхового стажу (визначається в місяцях);

СВ факт – сума фактично сплачених страхових внесків за відповідний місяць.;

СВ мін – мінімальний страховий внесок за відповідний місяць.

Для обчислення розміру пенсії за віком використовується коефіцієнт страхового стажу, який визначається з окресленням до п’яти знаків після коми за формулою:

![]()

де:

Ксс – коефіцієнт страхового стажу;

![]() - сума

місяців страхового

стажу;

- сума

місяців страхового

стажу;

VГсс% - величина оцінки одного року страхового стажу у відсотках (визначається згідно із Законом № 1058).

За період участі тільки в солідарній системі VГсс% = 1%, а за період участі в солідарній і накопичувальній системах VГсс% = 8%3.

Припустимо

ми беремо участь

у солідарній

системі. Тоді,

за формулою

(підставивши

значення VГсс%

= 1%), можна обчислити,

що Ксс за повний

рік роботи

(![]() =12

місяців)

становить 0,01

(1%).

=12

місяців)

становить 0,01

(1%).

Приклад:

Якщо загальний страховий стаж становить 40 років і 9 місяців, або 489 місяців (42*12+9), то Ксс = (489*1%)/(100%*12)=0,4075, або 40, 75%

Перерахунок пенсій

Згідно з п. 1 ст. 42 Закону № 1058, пенсії підлягають індексації згідно з Законом України “Про індексацію грошових доходів населення” від 03.07.91 р. № 1282 – XII. Але крім індексації, передбачений ще й перерахунок пенсій:

у зв’язку зі збільшенням середньої заробітної плати працівників, зайнятих у сфері економіки України4;

з урахуванням страхового стажу у разі якщо застрахована особа після призначення пенсії продовжувала працювати5;

призначених до 01.01.2004 р.6.

Перерахунок пенсій з урахуванням страхового стажу, у разі якщо застрахована особа після призначення пенсій продовжувала працювати, здійснюється не раніше чим через два роки після призначення (або попереднього перерахунку) пенсії. При цьому такий перерахунок здійснюється:

із заробітної плати (доходу), з якої обчислення пенсія – за документами, які є в пенсійній справі (довідки за 12, 24 або 60 календарних місяців роботи);

або за будь – які 60 календарних місяців страхового стажу підряд до 1 липня 2000 р. незалежно від перерв і за весь період страхового стажу, починаючи з 1 липня 2000 р.

До 01.01.2004 р. пенсіонери, які працювали більше двох років після призначення пенсії й мали більш високий заробіток, могли звернутися до Пенсійного фонду із заявою і довідкою про заробітну плату за 24 календарних місяці підряд після призначення пенсії, після чого їм проводився перерахунок пенсії виходячи із заробітку за 24 календарних місяці. Тепер такого права в них немає, а є лише можливість трохи збільшити страховий стаж і, відповідно, розмір пенсії.

Перерахунок пенсій здійснюється на підставі документів про вік, страховий стаж, зарплату (дохід) та інших документів, які є на час перерахунку в пенсійній справі (й відповідають вимогам раніше чинного законодавства), а також додаткових документів, отриманих органами Пенсійного фонду. А зарплата (дохід) для перерахунку пенсій, призначених до 01.01.2004 р., враховується за вибором пенсіонера:

з якої була раніше обчислена пенсія – за документами, які є в пенсійній справі (довідки за 12, 24 або 60 календарних місяців роботи);

або за будь – які 60 календарних місяців страхового стажу підряд до 1 липня 2000 р. незалежно від перерв і за весь період страхового стажу, починаючи з 1 липня 2000 р.

При цьому зарплата (дохід) для обчислення пенсії визначається за формулою:

![]()

де:

Зп – зарплата (дохід) застрахованої особи для обчислення пенсії;

Зс – середня зарплата працівників, зайнятих у сфері економіки України, за календарний рік, що передує року звернення за призначенням пенсії;

Ск –

сума коефіцієнтів

зарплати за

кожний місяць

(![]() );

);

К – кількість місяців страхового стажу, за які розраховані Кз застрахованої особи.

Пенсії

Законом № 1058 передбачені пенсійні виплати в солідарній системі. Але перш ніж розглядати види пенсійних виплат, за формулою (вказаною у п. 1 ст. 24 Закону № 1058), визначимо розмір пенсії:

![]()

де:

П – розмір пенсії, у грн;

Зп – зарплата (дохід) застрахованої особи для обчислення пенсії, у грн;

Ксс – коефіцієнт страхового стажу застрахованої особи.

За віком (розділ III Закону № 1058)

На підставі ст. 26 Закону № 1058 право призначення пенсії виникає після досягненням чоловіками 60 років, жінками – 55 років і наявності страхового стажу не менше п’яти років.

Згідно з п. 2 ст. 27 Закону № 1058, за бажанням застрахованої особи:

частина розміру пенсії за віком за період страхового стажу, що надбаного до 01.01.2004 р., може визначатися відповідно до Закону про пенсійне забезпечення7. При цьому ця частина не може перевищувати максимальних розмірів пенсій, визначених законом для відповідних категорій пенсіонерів, і не може бути нижчою за розміри трудової пенсії за віком з урахуванням цільової грошової допомоги на проживання, що діяли на 01.01.2004 р.

друга частина пенсії за період страхового стажу, надбаного з 01.01.2004 р., визначається згідно з Законом № 1058.

За інвалідністю (розділ IV Закону № 1058)

Відповідно до ст. 30 Закону № 1058, пенсія за інвалідністю призначається у разі настання інвалідності, що призвела до повної або часткової втрати працездатності внаслідок загального захворювання (у т.ч. каліцтва, не пов’язаного з роботою, інвалідність з дитинства) за наявності страхового стажу, необхідного для призначення пенсії за інвалідністю:

до досягнення особою 23 років включно – 2 роки страхового стажу;

від 24 років до досягнення особою 26 років включно – 3 роки;

від 27 років до 31 року включно – 4 роки;

для осіб 32 роки й старших – 5 років;

у період проходження термінової військової служби – незалежно від наявності страхового стажу.

Згідно з п. 2 ст. 30 Закону № 1058, пенсія за інвалідністю призначається незалежно від того, коли настала інвалідність: у період роботи, до влаштування на роботу або після припинення роботи.

Залежно від міри втрати працездатності визначено три групи інвалідності, при яких пенсія за інвалідністю призначається в таких розмірах8:

інваліди I групи – 100% пенсії за віком;

інваліди II групи – 90% пенсії за віком;

інваліди III групи – 50% пенсії за віком.

Для інвалідів – чоловіків старших 60 років і жінок старших 55 років повторний огляд медико – соціальної експертизи проводиться тільки за їх заявою9.

У зв’язку з втратою годувальника (розділ V Закону № 1058)

Відповідно до п. 1 ст. 36 Закону № 1058, пенсія у зв’язку з втратою годувальника призначається:

непрацездатним членам сім’ї померлого годувальника, що був на його утриманні або дітям – незалежно від того, перебували вони на утриманні годувальника чи ні;

За наявності у годувальника на день смерті страхового стажу, який був необхідний йому для призначення пенсії за інвалідністю:

до досягнення особою 23 років включно – 2 роки страхового стажу;

від 24 до 26 років включно – 3 роки страхового стажу;

від 27 до 31 року включно – 4 роки страхового стажу;

для осіб 32 років і старших – 5 років страхового стажу;

у період проходження військової служби або смерті пенсіонера – незалежно від наявності страхового стажу.

Пенсія у зв’язку з втратою годувальника призначається згідно з п. 1 ст. 38 Закону № 1058:

на весь період, протягом якого член сім’ї померлого годувальника вважається непрацездатним;

довічно – для членів сім’ї, що досягли пенсійного віку.

У розмірах, визначених ст. 37 Закону № 1058:

на одного непрацездатного члена сім’ї – 50% пенсії за віком померлого годувальника;

на двох і більше непрацездатних членів сім’ї – 100% пенсії за віком померлого годувальника (яка розподіляється рівними частками10);

дітям – сиротам – у вищевказаних розмірах виходячи з розміру пенсії за віком кожного з батьків.

II.2.В. Накопичувана пенсія

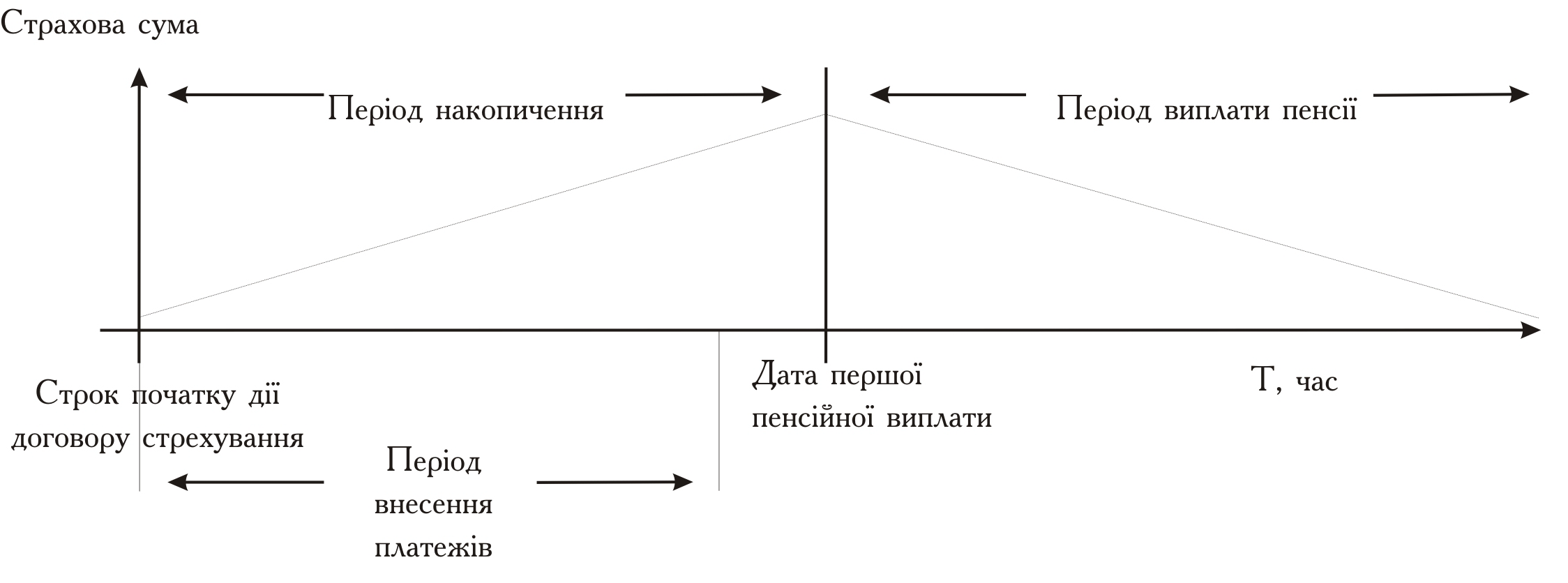

На схемі №511 зображена Накопичувальна система загальнообов’язкового державного пенсійного страхування.

Накопичувальна частка пенсії, яка складає 7%12, буде впроваджена в систему пенсійного забезпечення при певних вимогах, головними з яких є:

економічна стабільність в країні;

збалансованість рахунків в пенсійному фонді України.

По прогнозам спеціалістів в Печерському відділенні пенсійного фонду України це станеться можливо через 2 – 3 роки13.

Накопичувальний фонд – це цільовий позабюджетний фонд, який створюється Пенсійним фондом, пенсійні активи якого використовуються для оплати договорів страхування довічних пенсій або одноразових виплат. Наприклад, після виходу працівника на пенсію він зможе отримувати, крім пенсійних виплат із солідарної системи, доплати (частинами) з тих коштів, які нагромадилися на його персональному рахунку. Звідси й назва системи – накопичувальна, яка дозволяє збільшувати майбутні пенсії. Для накопичення частини страхових внесків, що направляються в накопичувальний фонд, може бути вибраний будь – який недержавний фонд відкритого типу.

Проте слід зазначити, що ще не ухвалений закон про скерування частини страхових внесків до накопичувального фонду. Як випливає з п. 9 Прикінцевих положень Закону № 1058, такий закон приймуть щойно після того, як відбудеться економічне зростання країни протягом двох останніх років, а саме:

якщо в будь – якому з них валовий продукт зросте не менш як на 2% порівняно з попереднім роком. Отже, найближчим часом в Україні з двох обов’язкових систем діятиме лише одна – солідарна система.

Розглянути що таке система недержавного пенсійного забезпечення14.

Недержавні пенсійні фонди поділяються на:

відкриті – для всіх фізичних осіб;

корпоративні – для фізичних осіб, які перебували або перебувають у трудових відносинах з роботодавцем (який сплачує внески до такого фонду);

професійні.

Такі фонди укладатимуть пенсійні контракти з вкладниками. Укладення контракту – справа добровільна. І якщо воно відбудеться, вкладник одночасно повинен буде сплачувати внески (застрахованій особі або його роботодавцю) не тільки до солідарної й накопичувальної системи, а й до недержавних пенсійних фондів, щоб скористатися правом на отримання “додаткових” виплат до пенсій.

Загалом пенсійну систему можна подати у вигляді схеми №715. Виділені кольором у схемі блоки визначають те, що не набрало чинності й перебуває у стадії законодавчої розробки.

II.2.С. Добровільна пенсія

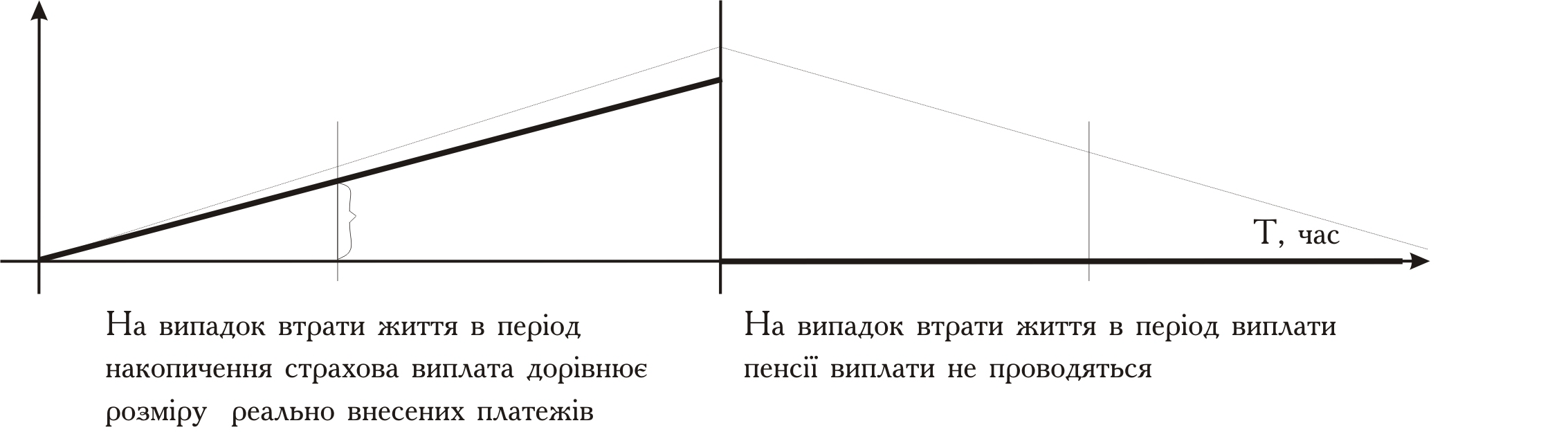

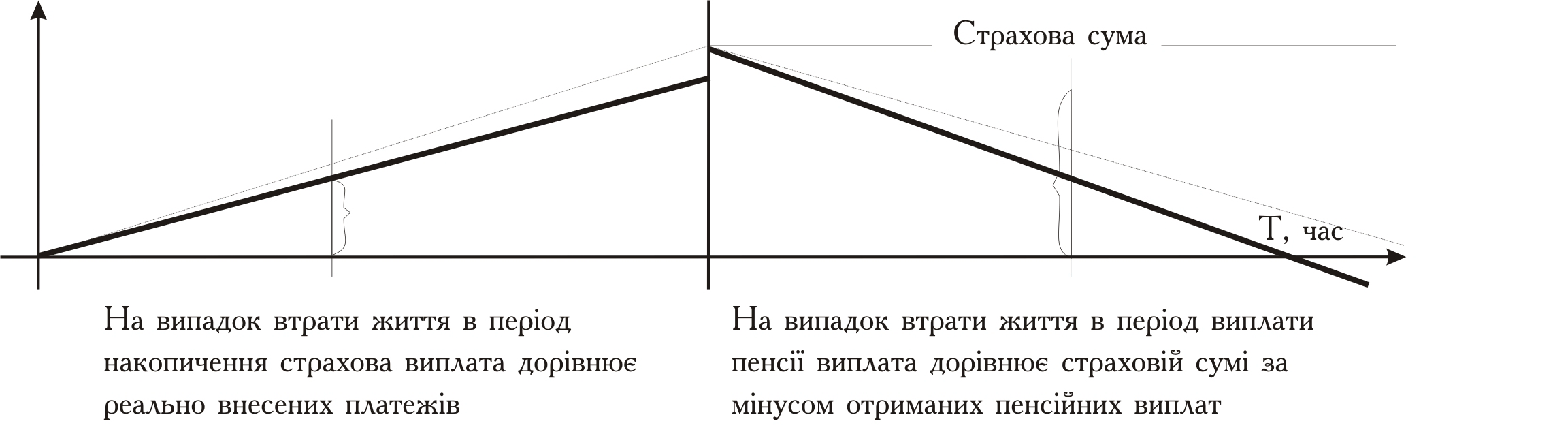

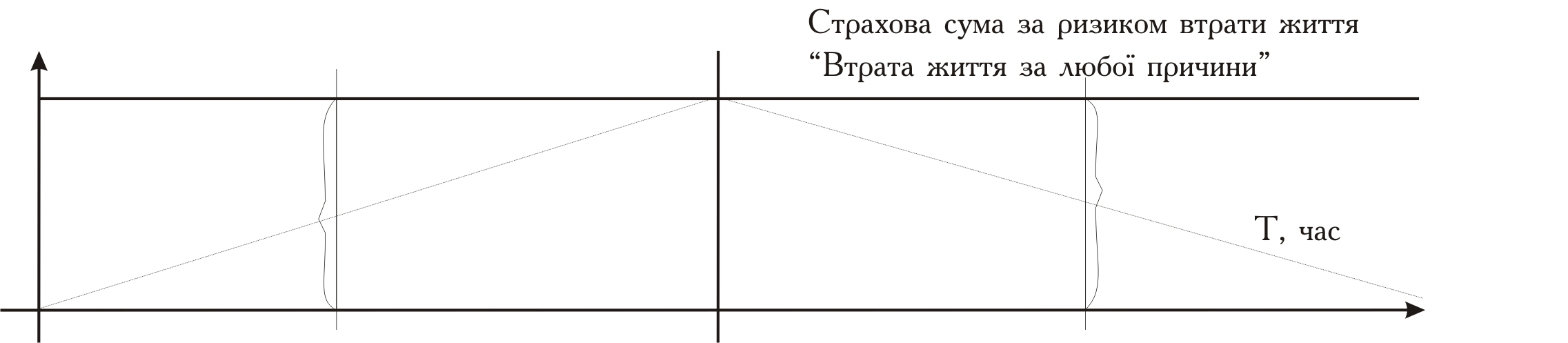

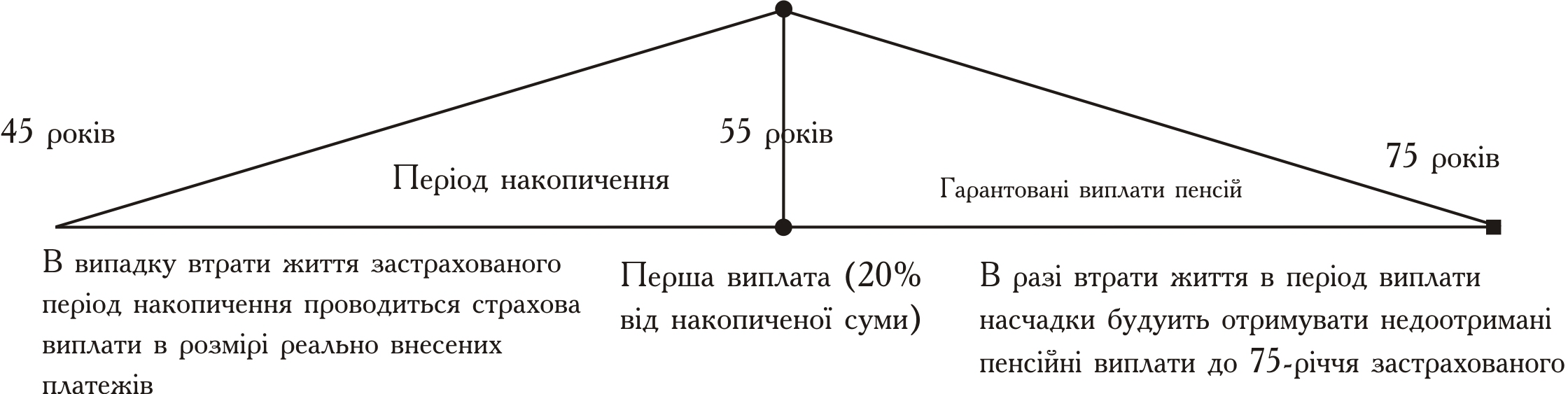

Добровільна пенсія відноситься до внесків які робить фізична або юридична особа до наприклад – страхових компаній, у яких передбачені пенсійні програми для фізичних та \ або юридичних осіб, такі внески можна назвати – добровільне страхування, яке ми розглянемо пізніше.

В страхових компаніях передбачені пенсійні програми при яких можливо не тільки створити для себе добровільну пенсію, але й змінити тип вкладення та вирішити долю своїх внесків. Таким чином визначити отримувача (вигодоотримувача16) внесків в разі втрати життя застрахованої пенсії, або закінчення дії договору страхування.

Розрахунки цих внесків залежить від:

віку застрахованої особи;

пенсії, яку б застрахована особа “хоче” отримувати;

статі особи;

або внесків які особа “може” вносити.

При цьому можна користуватися формулами, які розраховані на річні, піврічні, квартальні, та місячні внески. Коефіцієнти бралися з реальних програм ЗАТ “УАСК – АСКА Життя”.

![]()

де:

Pr – річний внесок;

t – тариф;

S – страхова сума.

де:

P2r – внесок 2 рази в рік;

1,02 – фіксований коефіцієнт.

де:

Pkv – квартальний внесок;

1,03 – фіксований коефіцієнт;

4 – кількість кварталів.

де:

Pmes – місячний внесок;

1,06 – фіксований коефіцієнт;

12 – кількість місяців.

Але ці формули не використовують ті страхові компанії які не ввели в свою систему платежі (річні, піврічні, квартальні, та місячні внески).

II.3. Організаційний аспект реформування Пенсійної системи України

ПЕНСІЙНИЙ ФОНД УКРАЇНИ

Органи управління Пенсійного фонду